QBIM: Rapportkommentar Q3'25

QBIM redovisade totala intäkter om 1,9 MSEK (2,3), varav nettoomsättningen uppgick till 0,7 MSEK (1,7), aktiverat arbete till 1,1 MSEK (0,6) och övriga rörelseintäkter till 0,0 MSEK (0,0). Minskningen i nettoomsättningen under kvartalet drevs huvudsakligen av ett större fokus på bolagets mjukvarulösning Q-Sales, vilket innebär att konsultintäkter tills stor del uteblev. Bruttoresultatet landande på 0,5 MSEK (1,3), vilket motsvarade en bruttomarginal om 73,7 % (77,0). På resultatnivå uppgick EBITDA till -0,9 MSEK (0,3) och EBIT till -1,1 MSEK (0,2). Periodens kassaflöde uppgick till 8,4 MSEK (0,1) och kassan uppgick till 8,6 MSEK.

En stark historik underlättar AI satsning

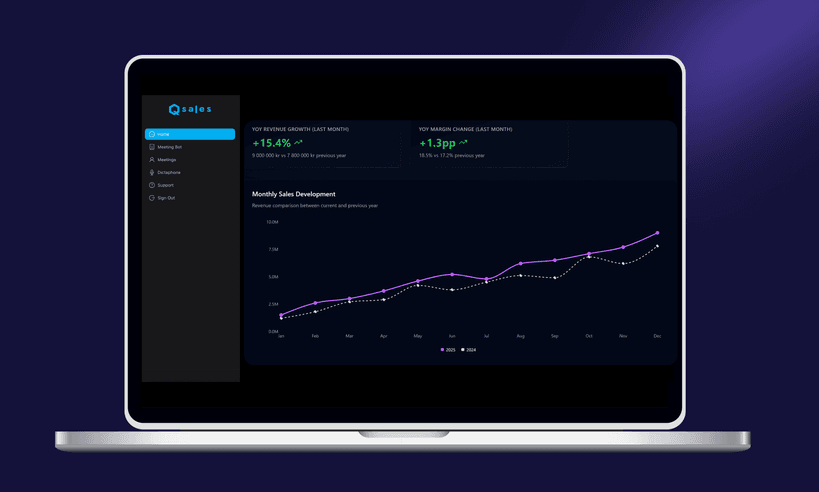

QBIM har över ett decenniums erfarenhet av att hjälpa kunder inom business intelligence, vilket har lagt grunden för bolagets nuvarande produktportfölj och intäktsbas. Bolaget har i dagsläget tre mjukvarulösningar med i princip obefintlig churn, kompletterat av ett AI-konsultben. De äldre mjukvarulösningarna tillsammans med en mindre andel konsultintäkter utgör för närvarande majoriteten av intäktsbasen, men denna mix förväntas förändras i takt med att intäkterna från Q-Sales ökar. Q-Sales är bolagets nykommersialiserade AI-drivna säljassistent, utformad för att minska administrativt arbete och effektivisera säljarens arbetsflöde, vilket skapar ett tydligt och mätbart kundvärde.

En stark försäljningspipeline

Vid kvartalets utgång hade QBIM 64 aktiva användare av Q-Sales, jämfört med omkring låga tiotal i augusti 2025. Särskilt anmärkningsvärt är att bolaget redan har byggt upp en försäljningspipeline om över 1 000 potentiella licenser fördelat på mer än 70 olika företag, trots att produkten endast varit kommersialiserad i ett fåtal månader. Att ett relativt litet team på kort tid lyckats både öka användarantalet och etablera en omfattande pipeline ser vi som en tydlig indikation på att Q-Sales adresserar ett reellt kundbehov och att bolaget uppnått god träffsäkerhet i sin försäljningsprocess. QBIM avser att framöver rapportera antalet avtalade Q-Sales-licenser den 6:e varje månad, en datapunkt vi anser bör följas noggrant då en större användarökning kan agera katalysator för aktien.

Outlook

QBIM har goda förutsättningar att bygga en skalbar och uthålligt lönsam affär i takt med att användarbasen för Q-Sales ökar, då varje ny kund bidrar snabbt bidrar till en ökad lönsamhet. Bolagets initiala kundanskaffningskostnader är för tillfället höga, men vi bedömer att dessa successivt kommer att minska i takt med att Q-Sales etableras på marknaden och varumärkeskännedomen stärks. Vår bedömning är att bolaget har en attraktiv LTV/CAC-profil, men att detta kommer fullt realiseras först under 2027 när Q-Sales haft en längre marknadsnärvaro. Vi anser att den snabbt växande marknaden, en ökad efterfrågan på AI-säljstöd och bolagets starka försäljningspipeline utgör gynnsamma förutsättningar för att accelerera tillväxten och stärka marknadspositionen. Vi bedömer att QBIMs förutsättningar att uppnå uthållig lönsamhet är god förutsatt att bolaget kan bibehålla ett högt pipeline-inflöde, bevisa kundvärde och därmed realisera hävstången i den skalbara affärsmodellen. Vårt motiverade värde för 2027E uppgår till 0,51 SEK per aktie, vilket motsvarar en uppsida om 75,6 %.