Investeringscase

Lönsam tillväxt inom expansiv bransch

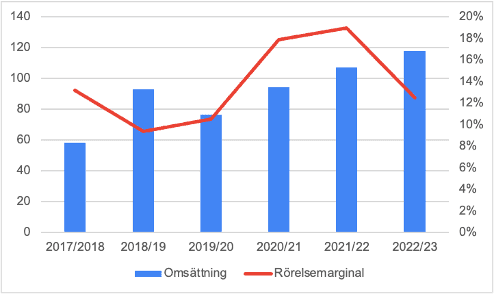

De flesta bedömare är överens om att investeringar i järnvägar i de flesta länder runt om i världen är centrala för att förbättra transportinfrastrukturen och minska beroendet av vägtransporter. Detta också i ett läge där sektorn genomlidit åratal av underinvesteringar, vilket inte bara försämrat effektiviteten i järnvägsnätet utan också säkerheten. Enligt det oberoende analyshuset Grand View Research förväntas den globala järnvägsindustrimarknaden växa med ungefär 6% mellan 2023 och 2030, där denna tillväxt troligtvis kommer drivas av investeringar i både befintlig och ny infrastruktur. Sverige utgör i detta sammanhang inget undantag och samtliga politiska partier är överens om fortsatt ökade investeringar i järnvägsnätet. Detta skapar stora möjligheter för högteknologiska bolag inom järnvägsindustrin, såsom svenska konsultbolaget Sibek att uppnå en mycket snabb tillväxt. Företaget har med sitt kunnande inom signalsystem organiskt hittills vuxit varje år sedan starten 2007, varav de senaste fem åren med i genomsnitt 15%. Detta med en genomsnittlig rörelsemarginal om 14%. Vi bedömer att tillväxttakten med fortsatt stigande investeringar har förutsättningar att öka trots en stigande bas och att lönsamheten kan förbättras ytterligare.

Sibeks kunskaper inom signalsystemet är mycket konkurrenskraftiga

Med sin signaltekniska kompetens inom driftsättning, projektering samt projekt- och byggledning har Sibek visat att man kan erbjuda ett mycket konkurrenskraftigt erbjudande. Framgångarna enligt vår mening beror också på en effektiv företagsledning med ett stort marknadskunnande. Företaget har idag ramavtal med två av de största aktörerna på den svenska marknaden (Trafikverket och SL), där dessa också av naturliga skäl står för en stor andel av omsättningen. Även om riskerna med detta kundberoende inte ska underskattas visar det samtidigt kvaliteten på de tjänster som företaget erbjuder. I Sverige beslutades det sedan en tid tillbaka att ett nytt signalsystem ska införas eftersom den nuvarande tekniken är föråldrad och måste bytas ut. Kostnaden för detta beräknas enligt Trafikverket uppgå till 50-55 MdSEK, plus ytterligare 8-10 MdSEK i utvecklingskostnader om det nya signalsystemet ska vara infört i mitten av 2040-talet. Förutom inträdesbarriärerna och den inarbetade ställningen på marknaden har Sibek fördelen av att det råder stor resurs- och kompetensbrist, vilket ökar förutsättningarna att vara med och ta uppdrag i samband med dessa investeringar. Med hänsyn till rådande trender, kompetensen inom organisationen och företagets marknadsposition bedömer vi att det finns förutsättningar för ytterligare expansion inom landet.

Stor kurspotential

Sedan introduktionen på First North under hösten 2023 har aktiekursen stigit med ca 40% och tillhör därmed ett av de få nyintroducerade bolagen på de mindre listorna som under senare år visat sig vara en bra placering. Aktien värderas för närvarande på historiska siffror med ett P/E-tal om ca 17. Med våra omsättnings- och marginalantaganden kommer Sibek i vår prognos att räkenskapsåret 2024/25 ha en omsättning om 160 MSEK och ett rörelseresultat om 24 MSEK. Detta skulle ge ett P/E-tal som sjunker till ca 12. Bifogad sammanställning för jämförbara teknikkonsultföretag ger ett genomsnittligt P/E-tal om 22. Med hänsyn till dagens riskavoga börsklimat och storleken på bolaget tycker vi dock att en småbolagspremie bör åsättas denna typ av bolag. Detta ska kombineras med att likviditeten i aktien är dålig då de dominerande aktieägarna har en betydande andel av bolaget. Samtidigt är det enligt vår mening få noterade konsultbolag som kan uppvisa samma historiska omsättnings- och resultatutveckling och är verksamma inom en bransch där det finns en stor samstämmighet om stor tillväxtpotential. Vi kommer i vår DCF-värdering fram till ett aktievärde om 32 SEK, vilket skulle ge en kurspotential om 40%.

Bolagsbeskrivning

Sibek grundades 2007 och är ett teknikkonsultföretag som har inriktat sig mot den svenska järnvägsinfrastrukturmarknaden och specifikt signalsystemet. Företaget levererar huvudsakligen tjänster inom driftsättning, projektering samt projekt- och byggledning. Under räkenskapsåret 22/23 omfattade området driftsättning ungefär hälften av omsättningen, medan de två återstående områdena utgjorde ungefär 25% vardera. Den enskilt största kunden är Trafikverket, följt av Trafikförvaltningen inom Region Stockholm (SL). Därefter följer andra aktörer som verkar inom svensk järnväg såsom entreprenadföretag, signalsystemleverantörer och andra teknikkonsultbolag. Under det senaste räkenskapsåret stod Trafikverket för 50% av omsättningen medan SL stod för 12%.

Sedan november 2023 är företaget noterat på First North Growth Market med kortnamnet SIBEK. De har sitt huvudkontor i Täby.

Bolagscase

Hög kompetens och låg personalomsättning skapar konkurrensfördelar och inträdesbarriärer

På grund av signalsystemets betydelse för att säkerställa säkerheten och förhindra olyckor ställs mycket höga behörighetskrav på både företag och personal som arbetar med dessa system. Företaget har historiskt lyckats uppvisa en låg personalomsättning, vilket är en viktig konkurrensfördel. Detta tillsammans med resurs- och kompetensbrist på marknaden skapar konkurrensfördelar och stora inträdesbarriär för företag som vill komma in på området. Inom bolaget finns det för närvarande behörighet för all sorts teknik som idag förekommer på svensk järnväg, vilket innebär att det finns förmåga att hantera alla former av driftsättningar. Enligt företagsledningen är det inget annat företag som har samma bredd av behörigheter inom driftsättningar som företaget har, förutom möjligtvis Sweco. Det ska också tilläggas att inom detta affärsområde har företaget en bättre geografisk täckning över landet jämfört med sina konkurrenter.

Långa kontrakt ger stabilitet och hög debiteringsgrad

Företaget arbetar i många fall med långa kontrakt från beställare, varav de flesta av dessa indexjusteras en gång per år för att justera för löneutvecklingen hos konsulter. Förutom att det skapar en stor stabilitet i verksamheten medger det en hög debiteringsgrad. För att också uppnå en hög debiteringsgrad använder sig företaget av långa och korta kontrakt med både löpande och fasta priser. För närvarande redovisar inte Sibek hur hög debiteringsgraden är men den ska enligt företagsledningen ha varit mycket hög sedan start.

Breddning av verksamheten

Sibek fokuserade till en början enbart på driftsättning inom teknikslaget Signal men har som framgått av ovan lyckats att komma in på övriga områden såsom projektering samt projekt- och byggledning. Vi tror att det finns förutsättningar för bolaget att nu också börja bredda verksamheten till de tre andra teknikslagen inom järnväg: Bana, EL och Tele, vilket ökar möjligheterna för att ta sig an fler helhetsåtaganden.

Marknad

Stora investeringar inom svenska järnvägsinfrastrukturen kommer att behöva göras, särskilt med tanke på den pågående omställningen till ett mer hållbart samhälle och att järnvägen lidit av stora underinvesteringar under lång tid. Traditionellt brukar järnvägen delas upp i fyra teknikslag: Bana, EL, Signal och Tele (BEST) där företaget helt har fokuserat på teknikslaget Signal. Detta skapar goda möjligheter för bolag som Sibek att både bredda sin verksamhet samt ta marknadsandelar. Sibeks närmaste konkurrenter utgörs idag av multinationella företag såsom Sweco och AFRY, men även av en del mindre teknikkonsultbolag. Flertalet av dessa bolag omsätter miljardtals kronor och kan tack vare sin storlek erbjuda ett högre utbud av tjänster samt har en ökad möjlighet att genomföra prisreduktioner än Sibek. Trots detta har företaget tagit marknadsandelar, vilket bland annat kan förklaras av att de ses som en attraktiv arbetsgivare och att den sammanlagda kompetensen inom företaget är hög. Det är till exempel ytterst få konkurrenter som har samma bredd av behörigheter inom driftsättning som Sibek.

Enligt det oberoende analyshuset Grand View Research var den globala järnvägsindustrin värderad till drygt 280 MdUSD 2022 och denna marknad förväntas växa med ungefär 6% per år under perioden 2023-2030. Tillväxten förväntas drivas av investeringar både i befintlig och ny järnvägsinfrastruktur.

I juni 2022 beslutade regeringen om en ny nationell plan för den svenska transportinfrastrukturen. Enligt den ska drygt 800 MdSEK investeras mellan år 2022 och 2033 där över 160 MdSEK endast ska gå till järnvägsunderhåll. Detta beslut innefattar införandet av ett nytt signalsystem, då den nuvarande tekniken är föråldrad och behöver bytas ut. Det nya signalsystemet bygger på European Rail Traffic Management System (ERTMS) som är en gemensam europeisk standard för tågskyddssystem. Med det nya systemet ska fler tåg ha möjlighet att komma i tid samtidigt som underhållskostnaderna minskas. Införandet av systemet sker under Trafikverkets ansvar och kommer att pågå under minst två decennier. I december 2023 publicerade Trafikverket rapporten Signalöversyn där kostnaden uppskattades uppgå till 50-55 MdSEK, plus ytterligare 8-10 MdSEK i utvecklingskostnader. Detta för att ERTMS ska vara infört till mitten av 40-talet. Sibek själva bedömer att efterfrågan på de tjänster som företaget erbjuder kommer att öka till följd av införandet av det nya signalsystemet. För närvarande har företaget avtal med Trafikverket avseende driftsättning av ERTMS på Malmbanan (som också är Sveriges tyngst trafikerade järnväg) samt olika konsultroller inom Trafikverket avseende införandet av ERTMS.

Idag har företaget inga planer på expansion utomlands eftersom inträdesbarriärerna är höga. Detta då järnvägsbranschen är väldigt konservativ samtidigt som varje land har sitt eget regelverk samt egna sätt att arbeta på.

Finansiell översikt och prognos

Det är att observera att den historiska tillväxten har uppnåtts helt via organisk tillväxt. Under räkenskapsåret 22/23 (maj 2022-april 2023) steg omsättningen med 10%, vilket var lägre än den historiska genomsnittliga tillväxten under de senaste fem åren om 15%. Den något lägre tillväxten förklaras av en lägre debiteringsgrad till följd av en större andel interna sammankomster, utbildning och liknande aktiviteter. Detta till följd av ett ackumulerat behov av att genomföra sådana aktiviteter efter coronapandemin. Kostnader för dessa aktiviteter och den lägre debiteringsgraden kombinerat med kostnadshöjningar för löner samt hyror som inte fullt ut kunde kompenseras via högre priser bidrog till att marginalen under året sjönk till 12,5% (18,9).

Under de första nio månaderna av räkenskapsåret 23/24 uppvisade Sibek en organiskt tillväxt om 19%, drivet av en högre debiteringsgrad och priser. Rörelsemarginalen exklusive kostnader för börsintroduktionen om 1,9 MSEK var 15,2%, där den högre rörelsemarginalen främst kan förklaras av en större omsättning.

För helåret 23/24 prognostiserar vi att företaget når en omsättning om 141 MSEK, vilket motsvarar en omsättningsökning om 19%. Denna tillväxt är i huvudsak driven av en fortsatt god efterfrågan på företagets tjänster samt uppjusteringar av befintliga kontrakt men även av möjlighet att fortsatt höja priser. Företagsledningen bedömer inte denna ökningstakt som långsiktigt hållbar, en bedömning som vi också delar. Men med tanke på resurs- och kompetensbristen på marknaden samt implementeringen av det nya signalsystemet förväntar vi oss att efterfrågan på företagets tjänster kommer vara fortsatt hög även under 24/25 och 25/26. Mot den bakgrunden prognostiserar vi att omsättningen kommer att öka med 14% 24/25, respektive 15% för 25/26.

Under innevarande räkenskapsår 23/24 prognostiserar vi en förbättring av lönsamheten med en rörelsemarginal som stiger till 14,6% (12,5) till följd av en högre debiteringsgrad, genomförda prishöjningar samt lägre indirekta kostnader. Vi har i vår prognos för de nästkommande åren lagt in en rörelsemarginal om 15%, dvs något högre än de 14% som företaget i genomsnitt uppnått under de senaste fem åren. Detta är en mycket hög uthållig nivå för ett konsultföretag men speglar enligt vår mening den mycket speciella miljön som Sibek är verksam inom.

| MSEK | 2021-2022 | 2022-2023 | 2023-2024P | 2024-2025P | 2025-2026P |

|---|---|---|---|---|---|

| Nettoomsättning | 107,2 | 118,0 | 140,5 | 160,2 | 184,2 |

| Övriga rörelseintäkter | 0,0 | 0,1 | 0,0 | 0,1 | 0,1 |

| Summa rörelseintäkter | 107,2 | 118,1 | 140,5 | 160,3 | 184,3 |

| Rörelsens kostnader | |||||

| Underkonsulter och handelsvaror | -27,6 | -25,2 | -29,2 | -32,3 | -35,8 |

| Övriga externa kostnader | -13,0 | -20,2 | -21,2 | -24,0 | -28,1 |

| Personalkostnader | -46,0 | -57,8 | -69,5 | -80,1 | -92,5 |

| EBITDA | 20,6 | 14,9 | 20,6 | 23,9 | 27,9 |

| EBITDA-marginal | 19,2% | 12,6% | 14,7% | 14,9% | 15,2 |

| Av- och nedskrivningar | -0,3 | -0,1 | -0,1 | -0,2 | -0,2 |

| EBIT | 20,3 | 14,7 | 20,5 | 23,7 | 27,7 |

| EBIT-marginal | 18,9% | 12,5% | 14,6% | 14,8% | 15,1% |

| Finansiella poster | |||||

| Resultat från övriga finansiella anläggningstillgångar | 0,0 | 0,5 | 0,6 | 0,4 | 0,4 |

| Övriga ränteintäkter och liknande resultatposter | 0,0 | 0,1 | 0,1 | 0,1 | 0,1 |

| Räntekostnader och liknande resultatposter | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Bokslutsdispositioner | |||||

| Förändring av överskrivning | 0,1 | 0,0 | 0,0 | 0,0 | 0,0 |

| EBT | 20,4 | 15,3 | 21,2 | 24,2 | 28,2 |

| EBT-marginal | 19,0% | 12,9% | 15,1% | 15,1% | 15,3% |

| Skatt | -4,3 | -3,3 | -4,4 | -5,0 | -5,8 |

| Årets resultat | 16,1 | 12,0 | 16,9 | 19,2 | 22,4 |

| Vinstmarginal | 15,0% | 10,2% | 12,0% | 12,0% | 12,2% |

| MSEK | |||||

|---|---|---|---|---|---|

| Den löpande verksamheten | |||||

| Periodens resultat | 20,4 | 14,8 | 20,5 | 23,7 | 27,7 |

| Justering för poster som inte ingår i kassaflödet | 0,2 | 0,1 | 0,1 | 0,2 | 0,2 |

| Erhållen ränta och reavinst värdepapper | 0,0 | 0,5 | 0,7 | 0,5 | 0,5 |

| Erlagd ränta | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Betald inkomstskatt | -2,1 | -5,1 | -3,7 | -4,6 | -5,4 |

| Förändring kortfristiga fordringar | -7,0 | -5,2 | -1,1 | -3,2 | -4,8 |

| Förändring kortfristiga placeringar | -4,5 | 11,5 | 0,0 | 0,0 | 0,0 |

| Förändring kortfristiga skulder | -0,4 | 1,9 | -2,3 | 2,8 | 3,6 |

| Kassaflöde från den löpande verksamheten | 6,6 | 18,5 | 14,2 | 19,4 | 21,8 |

| Investeringsverksamheten | |||||

| Förvärv materiella anläggningstillgångar | 0,0 | -0,2 | -0,2 | -0,3 | -0,3 |

| Försäljning av materiella anläggningstillgångar | 0,6 | 0,0 | 0,0 | 0,1 | 0,1 |

| Kassaflöde från investeringsverksamheten | 0,5 | -0,2 | -0,2 | -0,2 | -0,2 |

| Finansieringsverksamheten | |||||

| Utdelning | -12,0 | -16,0 | -9,6 | -15,0 | -20,0 |

| Emission | 0,0 | 0,0 | 7,0 | 0,0 | 0,0 |

| Kassaflöde från finansieringsverksamheten | -12,0 | -16,0 | -2,6 | -15,0 | -20,0 |

| Periodens kassaflöde | -4,9 | 2,3 | 11,4 | 4,2 | 1,6 |

| Likvida medel vid periodens början | 21,0 | 16,2 | 18,5 | 29,9 | 34,1 |

| Likvida medel vid periodens slut | 16,2 | 18,5 | 29,9 | 34,1 | 35,8 |

Mål

Sibek har som mål att vara den största aktören på den svenska marknaden när det gäller antalet genomförda driftsättningar samt att ha en genomsnittlig omsättningstillväxt om 10% över en konjunkturcykel. De har också som mål att uppnå en genomsnittlig rörelsemarginal om över 10% över en sådan cykel.

Både målet kring omsättningstillväxten samt rörelsemarginalen bedömer vi som relativt låga. Detta då företaget har överträffat dessa mål med god marginal under de senaste åren. Med hänsyn till rådande marknadstrender samt deras position på marknaden finns det dessutom goda möjligheter enligt oss att de fortsätter att överträffa dessa mål under kommande år.

Likviditet

Sibek har finansierat expansionen med egna medel och ett positivt kassaflöde utan behov av större investeringar sedan start. Bolaget har endast genomfört en finansieringsrunda, vilket var i samband med noteringen november 2023. Det är också viktigt att poängtera att denna kapitalanskaffning inte främst genomfördes till följd av ett större rörelsekapitalbehov utan för att öka ägarspridningen. Det historiskt starka kassaflödet innebär att företaget saknar finansiella skulder och såvida inte ett större förvärv genomförs bedömer vi inte att det finns något ytterligare kapitalbehov.

Utdelning

Företaget har sedan tidigare en utdelningspolicy med målet att dela ut 40-60% av nettoresultatet. Avvikelser kan förekomma när det anses gynnsamt för bolaget. Att företaget med tanke på storleken historiskt sett överhuvudtaget kunnat dela ut medel visar på stabiliteten i kassaflödet.

Värdering

Baserat på vår resultatprognos kommer vi med vår diskonterade kassaflödesanalys som värderingsansats fram till ett börsvärde om cirka 320 MSEK eller 32 SEK per aktie. I kassaflödesanalysen använder vi oss av ett avkastningskrav (WACC) om 10,4%, där vi tar hänsyn till osäkerheten i kassaflödesprognosen genom att inkludera en småbolagspremie på 1,5%. Värderingen tar inte hänsyn till eventuella ytterligare förvärv.

| MSEK | 2023-2024P | 2024-2025P | 2025-2026P |

|---|---|---|---|

| Fritt kassaflöde | 14,0 | 19,2 | 21,6 |

| Nuvärde | 12,7 | 15,7 | 16,1 |

| Summa nuvärde prognos | 44,5 | ||

| Nuvärde terminalvärde | 251,3 | ||

| Företagsvärde | 295,8 |

| Långsiktiga antaganden | Terminalvärde | |

|---|---|

| Tillväxt | 4% |

| EBIT | 18% |

| Avskrivningar, % av omsättning | 2% |

| CapEx, % av omsättning | 2% |

| Rörelsekapital, % av omsättning | 3% |

| Skattesats | 20,6% |

| Uppskattat avkastningskrav | |

|---|---|

| Riskfri ränta | 2,5% |

| Riskpremie | 6,4% |

| Småbolagspremie | 1,5% |

| WACC | 10,4% |

| Värdering | Sibek | MSEK |

|---|---|

| Företagsvärde (EV) | 295,8 |

| Nettokassa, senast rapporterad | 26,0 |

| Eget kapital | 321,8 |

| Antal utestående aktier | 10153267 |

| Eget kapital per aktie | 31,7 |

Bifogad sammanställning av jämförbara teknikkonsultbolag och dess P/E-tal. Det genomsnittliga värdet är ca 22.

| Teknikkonsultbolag | P/E LTM |

|---|---|

| Sweco B | 27 |

| WSP | 51 |

| AFRY | 17 |

| Norconsult | 14 |

| Rejlers | 17 |

| B3 Consulting | 13 |

| Multiconsult | 12 |

| Ework | 18 |

| BTS Group | 30 |

| Knowit | 18 |

| Genomsnitt | 22 |

Företagsledning

Samtliga personer inom företagsledningen och styrelsen har goda erfarenheter av industrin, där två av de fyra grundarna sitter i antingen styrelsen eller ledningen sedan en lång tid tillbaka. Det är också viktigt att påpeka att de övriga två är fortsatt operativt aktiva i bolaget samt engagerade i majoriteten av företagets uppdrag. De två grundarna som fortsatt finns i styrelsen/ledningen är Lars-Göran Hagström och Mikael Erlandsson som har arbetat med signalsystemet i flera decennier som bland annat ibruktagandeledare.

De fyra grundarna bestämde sig att ta in en extern VD redan 2016 då de ville fokusera mer på tekniken samt på sina respektive kunduppdrag. Valet blev David Berg som har varit VD sedan dess. Han är utbildad civilingenjör i elektroteknik vid KTH och har tidigare haft ledande positioner inom försvarsindustrin. Utöver dessa personer tycker vi också att det är värt att nämna att företagets styrelseordförande, Björn Östlund, har haft ledande positioner inom olika verkstads- och infrastrukturbolag med fokus på infrastrukturen. Han har en civilingenjörsexamen i industriell ekonomi från Linköpings Universitet och har till exempel varit COO på AFRYs infrastrukturavdelning samt varit högt uppsatt på ÅF och Trafikverket.

Till detta ska tilläggas att företagets ekonomichef sedan 2007 (Anette Berg von Linde) har haft ledande roller i flera olika föreningar. Hon äger 50% av aktierna i Angarn Signal & Ekonomi som i sin tur också delägs av Staffan Berg von Linde. Han är en av Sibeks fyra grundare där han för tillfället arbetar som signalingenjör i företaget.

Ägare

Alla de fem största ägarna återfinns antingen i styrelsen, företagsledningen eller bland anställda. Tillsammans äger de över 85% av rösterna och kapitalet. Samtliga inom företagsledningen äger direkt eller indirekt aktier i bolaget.

| Aktieägare | Andel av kapital och röster (%) |

| Lars-Göran Hagström (genom bolag) | 21,47% |

| Olav Andreas Ericsson (genom bolag) | 21,47% |

| Angarn Signal & Ekonomi | 21,47% |

| Mikael Erlandsson (genom bolag) | 21,47% |

| David Berg | 1,89% |

| Signalia Holding Aktiebolag | 0,62% |

| Karl Ehn | 0,31% |

| Nordea Liv & Pension | 0,31% |

| Olof Pers | 0,31% |

| Övriga aktieägare | 10,68% |

| *Data från Holdings per den 20 mars 2024 |

Disclaimer

Denna publikation (nedan ”Publikationen”) har sammanställts av TradeVenue AB (nedan ”TV”) exklusivt för TV:s kunder. Innehållet har grundats på information från allmänt tillgängliga källor vilka bedömts som tillförlitliga. Sakinnehållets riktighet och fullständighet liksom lämnade prognoser kan således inte garanteras. TV kan låta medarbetare från annan avdelning eller analyserat bolag (nedan ”bolaget”) läsa fakta eller serier av fakta för att få dessa verifierade. TV lämnar inte i förväg ut slutsatser eller omdömen i Publikationen. Åsikter som lämnats i Publikationen är analytikerns åsikter vid tillfället för upprättandet av Publikationen och dessa kan ändras. Det lämnas ingen försäkran om att framtida händelser kommer att vara i enlighet med åsikter framförda i Publikationen.

Informationen i Publikationen ska inte uppfattas som en uppmaning eller råd att ingå transaktioner. Informationen tar inte sikte på enskilda mottagares kunskaper och erfarenheter av placeringar, ekonomiska situation eller investeringsmål. Informationen är därmed ingen personlig rekommendation eller ett investeringsråd.

TV frånsäger sig allt ansvar för direkt eller indirekt skada som kan grunda sig på denna Publikation. Placeringar i finansiella instrument är förenade med ekonomisk risk. Placeringen kan öka eller minska i värde eller bli helt värdelös. Att en placering historiskt haft en god värdeutveckling är ingen garanti för framtiden.

Publikationen får inte spridas till eller göras tillgänglig för någon fysisk eller juridisk person i USA (med undantag av vad som framgår av Rule 15a – 16, Securities Exchange Act of 1934), Kanada eller något annat land som i lag fastställt begränsningar för spridning och tillgänglighet av materialets innehåll.

Varken TV eller de personer som sammanställt denna publikation har innehav (varken långa eller korta) i analyserat bolags emitterade finansiella instrument.

Detta är en uppdragsanalys där det analyserade bolaget ingått ett avtal med TradeVenue avseende analys.