Hög vinsttillväxt

Trots det makroekonomiska läget med högre räntor och stigande inflation lyckades White Pearl Technology Group (WPTG) under andra halvåret öka omsättningen organiskt med 18% till 123 (104) MSEK, där samtliga fyras affärsområden bidrog. Detta är visserligen en lägre tillväxttakt än under första halvåret då omsättningen steg med 49%. Företagsledningen förklarar den lägre redovisade tillväxttakten med att en större andel projekt inte kunde faktureras. På årsbasis ökade omsättningen med ca 30% till 240 (183) MSEK, vilket enligt företagsledningen ger en bra indikation på företagsgruppens underliggande tillväxt. Verksamhetsområdet Implementeringstjänster växte snabbast under året och står nu för 33% av omsättningen. Med tanke på att detta område enligt vår bedömning har en högre lönsamhet än genomsnittet bidrog det till den positiva resultatutvecklingen. För helåret var bruttomarginalen ungefär densamma som under föregående år, men bruttomarginalen för H2 ökade med 3 procentenheter till 41%. Trots att företagets kostnader ökade betydligt - bland annat till följd av att den ändrade koncernstrukturen – kunde rörelsemarginalen förbättras. Den uppgick under helåret till 13,8%, där andra halvårets marginal var något lägre (13,1%). Med ett rörelseresultat på helåret om ca 33 (19) MSEK samt försäljning av vissa IP-tillgångar kunde företaget redovisa en förbättring av den finansiella ställningen. Vid utgången av året hade koncernen likvida medel om 11 (8) MSEK samtidigt som den finansiella skulden minskade till 40 (57) MSEK. Detta skedde trots att den kraftiga tillväxten bidrog till att posten kundfordringar ökade med mer än 60%. Företagsledningen känner ingen oro för denna ökning med hänsyn till en ökad andel milstolpesbaserade projekt med längre faktureringsperioder.

Arbetat intensivt med förvärv

Efter att under 2023 inte ha konsoliderat några nya verksamheter har slutet av förra året och hittills i år, inneburit ett stort antal transaktioner. Under kvartalet har företaget skrivit avsiktsförklaringar om att förvärva 50% av aktierna i 3 olika bolag. Ett av dessa bolag förvärvades sedan i början av 2024. Bolaget heter Ataraxy Group, som är en lokal aktör inom digitala lösningar i Uruguay, där den återstående aktieandelen kommer att ägas av företagets två grundare. Ataraxy estimeras omsätta motsvarande drygt 3 MSEK under 2024. Genom förvärvet breddas WPTGs produktportfölj på den latinamerikanska marknaden samtidigt som möjligheterna till samarbete på hårdvarumarknaden i Kina och Indien förbättras. Under 2024 har WPTG dessutom lagt ett bud om att förvärva svenska Ayima Group, med betalning via egna aktier. Baserat på det föreslagna utbytesförhållandet (0,6 aktier i WPTG för en aktie i Ayima) och dagens aktiekurs för WPTG motsvarar det en köpelikvid om ca 29 MSEK. WPTG ser ett flertal synergieffekter samtidigt som förvärvet skulle innebära att WPTGs befintliga produkt- och tjänsteportfölj breddas. Under 2023 omsatte Ayima 130 MSEK med ett rörelseresultat om -17,4 MSEK. Vi bedömer det som sannolikt att budet godkänns eftersom företaget har erhållit bindande åtaganden att acceptera erbjudandet från aktieägare i Ayima, motsvarande över 60% av rösterna. Med hänsyn till de löpande förlusterna i Ayima och det ökade antalet aktier i WPTG som blir följden (+19%), kan detta förvärv initialt leda till ett försämrat rörelseresultat och en utspädning av vinsten. Vi har fullt förtroende för företagsledningens förmåga att på sikt vända utvecklingen i Ayima och dra fördel av företagets teknologi i den egna verksamhet. Dock skulle ett samgående enligt oss utan tvekan höja risknivån.

Stor uppsida i värderingen

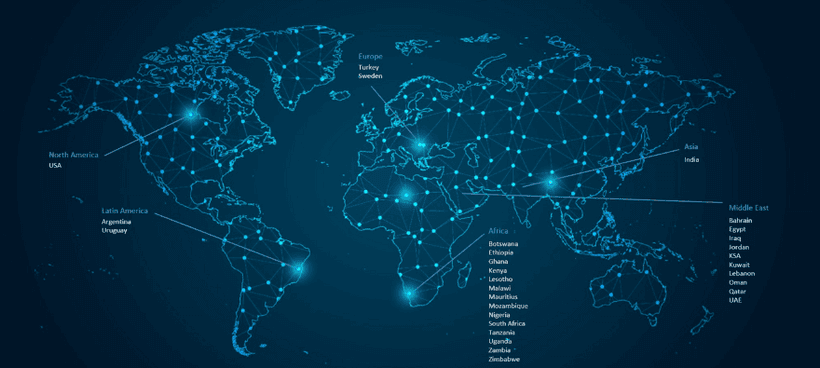

Med en tillväxt för ”gamla” WPTG på 20% dvs något lägre än nivån för 2023 och att Ayima konsolideras från halvårsskiftet skulle vår omsättningsprognos för året öka till 354 MSEK. Det ska jämföras med vår tidigare prognos om 294 MSEK. Trots att vi i vår prognos lagt in en rörelseförlust för Ayima under H2 skulle detta ändå innebära att WPTG kan redovisa en ökning av rörelseresultatet även i år. Vår nya prognos är ett rörelseresultat om 41,1 MSEK, att jämföra med vår tidigare prognos om 40,6 MSEK och innebära en förbättring med 23% i förhållande till 2023. Detta skulle dock betyda att rörelsemarginalen för hela gruppen sjunker till 12% under 2024. Även detta enligt vår mening en hög marginal för en snabbväxande företagsgrupp men som innebär att vinst per aktie sjunker. För 2025 estimerar vi att omsättningen ökar med drygt 30%, drivet av att Ayima då är fullt konsoliderat och att företagets övriga affärsområden fortsätter att utvecklas väl. Med antagandet om att Ayima under 2025 kommer att bidra med ett 0-resultat och även under 2026 redovisa sämre marginaler än gruppen i övrigt kommer rörelsemarginalen dock åter att börja stiga. Med tanke på att denna typ av starka tillväxt av naturliga skäl blir svårare att uppnå, ju större företagsgruppen blir har vi av försiktighetsskäl prognostiserat en omsättningsökning om ”enbart” 13% för 2026. Detta resulterar i en prognos om att gruppen om tre år kommer att nå en omsättning om 536 MSEK samt ett rörelseresultat om 67 MSEK. WPTG är verksamt inom ett stort antal politiskt instabila länder även om antalet länder (30 st) verksamheten bedrivs i sig utgör en stabiliserande faktor. Företagsgruppen är också tämligen okänd i Sverige till följd av att verksamheten hittills (före det förväntade förvärvet av Ayima) varit koncentrerad till länder utanför Europa. Vi bedömer dock att i takt med att kunskapen om bolaget ökar och bolaget kan fortsätta en stabil tillväxtkurva kommer också värderingen att höjas. Förbättringen av företagets ekonomiska rapportering som skett under 2023 innebär också enligt vår mening ett steg framåt. Baserat på våra nya prognoser ger vår DCF-kalkyl ett börsvärde om 385 MSEK eller 14 SEK per aktie, vilket representerar en uppsida om ungefär 120% baserat på dagens aktiekurs. Vi är dock fullt medvetna om att en sådan värdering fordrar ytterligare ett antal rapporter som styrker bolagets utvecklingskurva och att kunskapen om bolaget ökar.

Disclaimer

Denna publikation (nedan ”Publikationen”) har sammanställts av TradeVenue AB (nedan ”TV”) exklusivt för TV:s kunder. Innehållet har grundats på information från allmänt tillgängliga källor vilka bedömts som tillförlitliga. Sakinnehållets riktighet och fullständighet liksom lämnade prognoser kan således inte garanteras. TV kan låta medarbetare från annan avdelning eller analyserat bolag (nedan ”bolaget”) läsa fakta eller serier av fakta för att få dessa verifierade. TV lämnar inte i förväg ut slutsatser eller omdömen i Publikationen. Åsikter som lämnats i Publikationen är analytikerns åsikter vid tillfället för upprättandet av Publikationen och dessa kan ändras. Det lämnas ingen försäkran om att framtida händelser kommer att vara i enlighet med åsikter framförda i Publikationen.

Informationen i Publikationen ska inte uppfattas som en uppmaning eller råd att ingå transaktioner. Informationen tar inte sikte på enskilda mottagares kunskaper och erfarenheter av placeringar, ekonomiska situation eller investeringsmål. Informationen är därmed ingen personlig rekommendation eller ett investeringsråd.

TV frånsäger sig allt ansvar för direkt eller indirekt skada som kan grunda sig på denna Publikation. Placeringar i finansiella instrument är förenade med ekonomisk risk. Placeringen kan öka eller minska i värde eller bli helt värdelös. Att en placering historiskt haft en god värdeutveckling är ingen garanti för framtiden.

Publikationen får inte spridas till eller göras tillgänglig för någon fysisk eller juridisk person i USA (med undantag av vad som framgår av Rule 15a – 16, Securities Exchange Act of 1934), Kanada eller något annat land som i lag fastställt begränsningar för spridning och tillgänglighet av materialets innehåll.

Varken TV eller de personer som sammanställt denna publikation har innehav (varken långa eller korta) i analyserat bolags emitterade finansiella instrument överstigande 0,5 % av det analyserade bolagets aktiekapital.