EJ FÖR OFFENTLIGGÖRANDE, PUBLICERING ELLER DISTRIBUTION, DIREKT ELLER INDIREKT, INOM ELLER TILL USA, AUSTRALIEN, HONGKONG, JAPAN, KANADA, NYA ZEELAND, SCHWEIZ, SINGAPORE, SYDAFRIKA, SYDKOREA, BELARUS, RYSSLAND, ELLER I NÅGON ANNAN JURISDIKTION DÄR OFFENTLIGGÖRANDET, PUBLICERINGEN ELLER DISTRIBUTIONEN AV DETTA PRESSMEDDELANDE SKULLE VARA OLAGLIG, VARA FÖREMÅL FÖR LEGALA RESTRIKTIONER ELLER SKULLE KRÄVA REGISTRERING ELLER ANDRA ÅTGÄRDER. SE ÄVEN AVSNITTET "VIKTIG INFORMATION" NEDAN.

Attana AB (publ) ("Attana" eller "Bolaget") offentliggör idag, den 26 november 2024, utfallet i den företrädesemission av units, bestående av aktier, teckningsoptioner av serie TO 2 och teckningsoptioner av serie TO 3, som avslutades den 21 november 2024 ("Företrädesemissionen"). Teckningssammanställningen visar att 123 057 932 units, motsvarande cirka 28,6 procent av Företrädesemissionen, tecknades med och utan stöd av uniträtter. Företrädesemissionen var säkerställd till cirka 55,1 procent genom teckningsförbindelser och emissionsgarantier, därmed kommer 114 090 799 units, motsvarande cirka 26,5 procent av Företrädesemissionen, tecknas inom ramen för infriande av garantiåtaganden. Genom Företrädesemissionen tillförs Attana cirka 14,2 MSEK före avdrag för emissionskostnader (varav cirka 3,5 MSEK avser kvittning av skulder). Vid fullt utnyttjande av samtliga teckningsoptioner av serie TO 2 och teckningsoptioner av serie TO 3 ("Teckningsoptioner") inom ramen för emitterade units kan Bolaget komma att tillföras ytterligare cirka 20,4 MSEK under andra respektive fjärde kvartalet 2025.

Teckningsperioden i Företrädesemissionen avslutades den 21 november 2024. Totalt tecknades 123 057 932 units med och utan stöd av uniträtter, motsvarande cirka 7,4 MSEK och 28,6 procent av Företrädesemissionen. Totalt tecknades 74 912 539 units med stöd av uniträtter, motsvarande cirka 17,4 procent av Företrädesemissionen och 48 145 393 units tecknades utan stöd av uniträtter, motsvarande cirka 11,2 procent av Företrädesemissionen. Företrädesemissionen var säkerställd till cirka 55,1 procent genom teckningsförbindelser och emissionsgarantier, därmed tecknas 114 090 799 units, motsvarande cirka 6,8 MSEK och cirka 26,5 procent av Företrädesemissionen inom ramen för infriande av garantiåtaganden.

Genom Företrädesemissionen tillförs Bolaget cirka 14,2 MSEK före avdrag för emissionskostnader, som beräknas uppgå till cirka 3,5 MSEK, varav cirka 1,6 MSEK avser ersättning för garantiförbindelser, givet att alla garanter väljer kontant ersättning. Vidare har styrelsen i Bolaget tillåtit att Arne Nabseths, TVAA AB:s och Exelity AB:s fordringar på Bolaget om totalt cirka 3,5 MSEK kvittats mot teckning av units i Företrädesemissionen genom beslut om kvittning i efterhand.

Besked om tilldelning av units som tecknats utan stöd av uniträtter kommer inom kort att skickas ut till de som tilldelats units via avräkningsnota. Tecknade och tilldelade units ska betalas kontant i enlighet med instruktionerna på avräkningsnotan. Förvaltarregistrerade aktieägare erhåller besked om tilldelning i enlighet med respektive förvaltares rutiner. Tilldelning av units som tecknats utan stöd av uniträtter har genomförts i enlighet med de principer som angivits i det EU-tillväxtprospekt som offentliggjordes av Bolaget den 5 november 2024. Varje unit består av fyra (4) aktier, två (2) teckningsoptioner av serie TO 2 och två (2) teckningsoptioner av serie TO 3.

Antal aktier och aktiekapital

Genom Företrädesemissionen ökar aktiekapitalet i Bolaget med 5 691 569,544 SEK, från 2 583 672,258 SEK till 8 275 241,802 SEK, och antalet aktier ökar med 948 594 924 aktier, från 430 612 043 aktier till 1 379 206 967 aktier, motsvarande en utspädningseffekt om cirka 68,8 procent. Vid fullt utnyttjande av samtliga emitterade teckningsoptioner av serie TO 2 ökar aktiekapitalet med ytterligare 2 845 784,772 SEK och antalet aktier ökar med ytterligare 474 297 462 aktier, motsvarande en ytterligare utspädningseffekt om cirka 25,6 procent. Vid fullt utnyttjande av samtliga teckningsoptioner av serie TO 2 och därefter fullt utnyttjande av samtliga teckningsoptioner av serie TO 3 ökar aktiekapitalet med ytterligare 2 845 784,772 SEK och antalet aktier ökar med ytterligare 474 297 462 aktier, motsvarande en ytterligare utspädningseffekt om cirka 20,4 procent.

Handel med BTU

Handel med betalda tecknade units ("BTU") på NGM Nordic SME pågår under kortnamnet ATANA BTU fram tills dess att Företrädesemissionen registrerats vid Bolagsverket, vilket beräknas ske omkring vecka 50, 2024. Därefter kommer BTU, efter cirka en vecka, att omvandlas till aktier och Teckningsoptioner och tas upp till handel på NGM Nordic SME.

Garantiåtaganden

Företrädesemissionen omfattades till cirka 39,4 procent, motsvarande 10 185 000 SEK, av garantiåtaganden, varav bottengarantiåtaganden om 7 185 000 SEK, motsvarande cirka 27,8 procent av Företrädesemissionen, och toppgarantiåtagande från en extern investerare om 3 000 000 SEK, motsvarande cirka 11,6 procent av Företrädesemissionen. För toppgaranten utgår en ersättning om 18 procent av garanterat belopp, att utbetalas kontant eller 23 procent av garanterat belopp i units i Bolaget. För bottengaranter utgår en ersättning om 15 procent av garanterat belopp, att utbetalas kontant eller 20 procent av garanterat belopp i units i Bolaget. Teckningskursen för de units som kan komma att emitteras som garantiersättning har, efter förhandling med de som lämnat garantiåtaganden, fastställts till 0,06 SEK per unit, vilket motsvarar teckningskursen per unit i Företrädesemissionen. Totalt kan högst 26 019 992 units, motsvarande 104 079 968 aktier, 52 039 984 teckningsoptioner av serie TO 2 och 52 039 984 teckningsoptioner av serie TO 3, komma att emitteras som garantiersättning vilket motsvarar en initial utspädning om högst cirka 19,5 procent beräknat på antalet aktier i Bolaget innan Företrädesemissionen.

Teckningsoptioner av serie TO 2

En (1) teckningsoption av serie TO 2 berättigar innehavaren till teckning av en (1) ny aktie i Bolaget till en teckningskurs motsvarande 60 procent av den volymvägda genomsnittliga betalkursen för Bolagets aktie på NGM Nordic SME under en period om tio (10) handelsdagar som avslutas den 30 maj 2025, dock högst 0,018 SEK och lägst aktiens kvotvärde. Anmälan om teckning av aktier med stöd av teckningsoptioner av serie TO 2 kan äga rum under perioden från och med den 2 juni 2025 till och med den 13 juni 2025. Vid fullt utnyttjande av samtliga emitterade teckningsoptioner av serie TO 2 kan Bolaget som högst komma att tillföras ytterligare cirka 8,5 MSEK.

Teckningsoptioner av serie TO 3

En (1) teckningsoption av serie TO 3 berättigar innehavaren till teckning av en (1) ny aktie i Bolaget till en teckningskurs motsvarande 70 procent av den volymvägda genomsnittliga betalkursen för Bolagets aktie på NGM Nordic SME under en period om tio (10) handelsdagar som avslutas den 28 november 2025, dock högst 0,025 SEK och lägst aktiens kvotvärde. Anmälan om teckning av aktier med stöd av teckningsoptioner av serie TO 3 kan äga rum under perioden från och med den 1 december 2025 till och med den 12 december 2025. Vid fullt utnyttjande av samtliga emitterade teckningsoptioner av serie TO 3 kan Bolaget som högst komma att tillföras ytterligare cirka 11,9 MSEK.

Rådgivare

Skills Corporate Finance Nordic AB är finansiell rådgivare och Fredersen Advokatbyrå AB är legal rådgivare till Attana i samband med Företrädesemissionen. Bergs Securities AB agerar emissionsinstitut.

För ytterligare information kontakta:

Teodor Aastrup, VD, Attana AB

E-post: ir@attana.com

Tel: +46 708862300

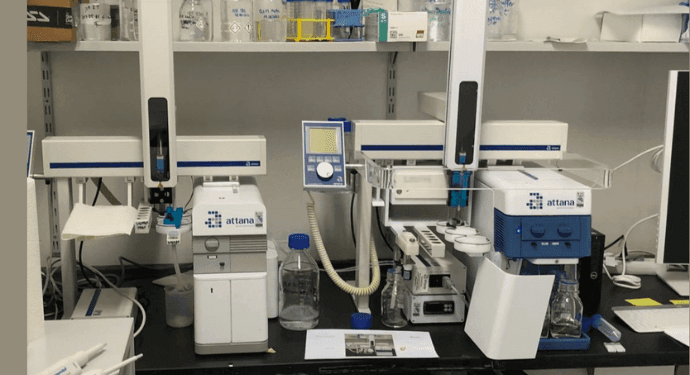

Om Attana

Attana AB grundades 2002 med idén att effektivisera forskning och utveckling av nya läkemedel genom biologisk interaktionskarakterisering i realtid. Baserat på sina patenterade teknologier säljer bolaget uppdragsforskning och egenproducerade analysinstrument samt ett in vitro diagnostiskt (IVD) verktyg, Attana Virus Analytics (AVA), till läkemedelsbolag, bioteknikföretag och akademiska institutioner. Mer information om Attanas forskningstjänster och produkter finns på www.attana.com eller kontakta sales@attana.com

Viktig information

Informationen i detta pressmeddelande utgör inte ett erbjudande att förvärva, teckna eller på annat sätt handla med units, aktier, teckningsoptioner eller andra värdepapper i Attana. Inbjudan till berörda personer att teckna units i Attana kommer endast att ske genom det Prospekt som Attana offentliggjorde den 5 november 2024. Ingen åtgärd har vidtagits, eller kommer att vidtas, av Attana för att tillåta ett erbjudande till allmänheten i andra jurisdiktioner än Sverige.

Publicering, offentliggörande eller distribution av detta pressmeddelande kan i vissa jurisdiktioner vara föremål för restriktioner enligt lag och personer i de jurisdiktioner där detta pressmeddelande har offentliggjorts eller distribuerats bör informera sig om och följa sådana legala restriktioner. Mottagaren av detta pressmeddelande ansvarar för att använda detta pressmeddelande och informationen häri i enlighet med tillämpliga regler i respektive jurisdiktion. Detta pressmeddelande utgör inte ett erbjudande om, eller inbjudan att, förvärva eller teckna några värdepapper i Attana i någon jurisdiktion, varken från Bolaget eller från någon annan.

Detta pressmeddelande är inte ett prospekt enligt betydelsen i förordning (EU) 2017/1129 ("Prospektförordningen") och har inte blivit godkänt av någon regulatorisk myndighet i någon jurisdiktion.

Detta pressmeddelande varken identifierar eller utger sig för att identifiera risker (direkta eller indirekta) som kan vara hänförliga till en investering i Bolaget. Informationen i detta pressmeddelande är endast till för att beskriva bakgrunden till Företrädesemissionen och gör inget anspråk på att vara fullständigt eller uttömmande. Ingen försäkran lämnas med anledning av informationen i detta pressmeddelande avseende dess noggrannhet eller fullständighet.

Detta pressmeddelande utgör inte ett erbjudande om eller inbjudan avseende att förvärva eller teckna värdepapper i USA. Värdepapperna som omnämns häri får inte säljas i USA utan registrering, eller utan tillämpning av ett undantag från registrering, enligt den vid var tid gällande U.S. Securities Act från 1933 ("Securities Act"), och får inte erbjudas eller säljas i USA utan att de registreras, omfattas av ett undantag från, eller i en transaktion som inte omfattas av registreringskraven enligt Securities Act. Det finns ingen avsikt att registrera några värdepapper som omnämns häri i USA eller att lämna ett offentligt erbjudande avseende sådana värdepapper i USA. Informationen i detta pressmeddelande får inte offentliggöras, publiceras, kopieras, reproduceras eller distribueras, direkt eller indirekt, helt eller delvis, i eller till USA, Australien, Hongkong, Japan, Kanada, Nya Zeeland, Schweiz, Singapore, Sydafrika, Sydkorea, Belarus, Ryssland eller någon annan jurisdiktion där sådant offentliggörande, publicering eller distribution av denna information skulle stå i strid med gällande regler eller där en sådan åtgärd är föremål för legala restriktioner eller skulle kräva ytterligare registrering eller andra åtgärder än vad som följer av svensk rätt. Åtgärder i strid med denna anvisning kan utgöra brott mot tillämplig värdepapperslagstiftning.

I Storbritannien distribueras och riktas detta dokument, och annat material avseende värdepapperen som omnämns häri, endast till, och en investering eller investeringsaktivitet som är hänförlig till detta dokument är endast tillgänglig för och kommer endast att kunna utnyttjas av, "kvalificerade investerare" som är (i) personer som har professionell erfarenhet av verksamhet som rör investeringar och som faller inom definitionen av "professionella investerare" i artikel 19(5) i den brittiska Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 ("Ordern"); eller (ii) personer med hög nettoförmögenhet som avses i artikel 49(2)(a)-(d) i Ordern (alla sådana personer benämns gemensamt "relevanta personer"). En investering eller en investeringsåtgärd som detta meddelande avser är i Storbritannien enbart tillgänglig för relevanta personer och kommer endast att genomföras med relevanta personer. Personer som inte är relevanta personer ska inte vidta några åtgärder baserat på detta pressmeddelande och inte heller agera eller förlita sig på det.

Bolaget bedömer att det bedriver skyddsvärd verksamhet enligt lagen (2023:560) om granskning av utländska direktinvesteringar ("FDI-lagen"). I enlighet med FDI-lagen måste Bolaget informera presumtiva investerare om att Bolagets verksamhet kan falla inom regleringens tillämpningsområde och att investeringen kan vara anmälningspliktig. I det fall en investering är anmälningspliktig måste den, innan den genomförs, anmälas till Inspektionen för strategiska produkter (ISP). En investering kan vara anmälningspliktig om investeraren, någon i dennes ägarstruktur eller någon för vars räkning investeraren agerar, efter att investeringen genomförs, innehar röster som motsvarar eller överstiger något av gränsvärdena om 10, 20, 30, 50, 65 eller 90 procent av det totala antalet rösterna i Bolaget. Investeraren kan påföras en administrativ sanktionsavgift om en investering som är anmälningspliktig genomförs innan ISP antingen i) beslutat att lämna anmälan utan åtgärd eller ii) godkänt investeringen. Varje aktieägare bör rådfråga en oberoende juridisk rådgivare om den eventuella tillämpningen av FDI-lagen i förhållande till Företrädesemissionen för den enskilde aktieägaren.

Framåtriktade uttalanden

Detta pressmeddelande innehåller framåtriktade uttalanden som avser Bolagets avsikter, bedömningar eller förväntningar avseende Bolagets framtida resultat, finansiella ställning, likviditet, utveckling, utsikter, förväntad tillväxt, strategier och möjligheter samt de marknader inom vilka Bolaget är verksamt. Framåtriktade uttalanden är uttalanden som inte avser historiska fakta och kan identifieras av att de innehåller uttryck som "anser", "förväntar", "förutser", "avser", "uppskattar", "kommer", "kan", "förutsätter", "bör", "skulle kunna" och, i varje fall, negationer därav, eller liknande uttryck. De framåtriktade uttalandena i detta pressmeddelande är baserade på olika antaganden, vilka i flera fall baseras på ytterligare antaganden. Även om Bolaget anser att de antaganden som reflekteras i dessa framåtriktade uttalanden är rimliga, kan det inte garanteras att de kommer att infalla eller att de är korrekta. Då dessa antaganden baseras på antaganden eller uppskattningar och är föremål för risker och osäkerheter kan det faktiska resultatet eller utfallet, av många olika anledningar, komma att avvika väsentligt från vad som framgår av de framåtriktade uttalandena. Sådana risker, osäkerheter, eventualiteter och andra väsentliga faktorer kan medföra att den faktiska händelseutvecklingen avviker väsentligt från de förväntningar som uttryckligen eller underförstått anges i detta pressmeddelande genom de framåtriktade uttalandena. Bolaget garanterar inte att de antaganden som ligger till grund för de framåtriktade uttalandena i detta pressmeddelande är korrekta och varje läsare av pressmeddelandet bör inte opåkallat förlita dig på de framåtriktade uttalandena i detta pressmeddelande. Den information, de uppfattningar och framåtriktade uttalanden som uttryckligen eller underförstått framgår häri lämnas endast per dagen för detta pressmeddelande och kan komma att förändras. Varken Bolaget eller någon annan åtar sig att se över, uppdatera, bekräfta eller offentligt meddela någon revidering av något framåtriktat uttalande för att återspegla händelser som inträffar eller omständigheter som förekommer avseende innehållet i detta pressmeddelande, såtillvida det inte krävs enligt lag eller NGM Nordic SME:s regelverk för emittenter.

Information till distributörer

I syfte att uppfylla de produktstyrningskrav som återfinns i: (a) Europaparlamentets och rådets direktiv 2014/65/EU om marknader för finansiella instrument, i konsoliderad version, ("MiFID II"); (b) artikel 9 och 10 i Kommissionens delegerade direktiv (EU) 2017/593, som kompletterar MiFID II; och (c) nationella genomförandeåtgärder (tillsammans "Produktstyrningskraven i MiFID II") samt för att friskriva sig från allt utomobligatoriskt, inomobligatoriskt eller annat ansvar som någon "tillverkare" (i den mening som avses enligt Produktstyrningskraven i MiFID II) annars kan omfattas av, har de erbjudna aktierna varit föremål för en produktgodkännandeprocess, som har fastställt att dessa värdepapper är: (i) lämpliga för en målmarknad bestående av icke-professionella investerare och investerare som uppfyller kriterierna för professionella kunder och godtagbara motparter, såsom definierat i MiFID II; och (ii) lämpliga för spridning genom alla distributionskanaler som tillåts enligt MiFID II ("Målmarknadsbedömningen").

Oaktat Målmarknadsbedömningen bör distributörer notera att: priset på Bolagets aktier kan sjunka och investerare kan förlora hela eller delar av sin investering, att Bolagets aktier inte är förenade med någon garanti avseende avkastning eller kapitalskydd och att en investering i Bolagets aktier endast är lämplig för investerare som inte är i behov av garanterad avkastning eller kapitalskydd och som (ensamma eller med hjälp av lämplig finansiell eller annan rådgivare) är kapabla att utvärdera fördelarna och riskerna med en sådan investering och som har tillräckliga resurser för att bära de förluster som en sådan investering kan resultera i. Målmarknadsbedömningen påverkar inte andra krav avseende kontraktuella, legala eller regulatoriska försäljningsrestriktioner med anledning av Företrädesemissionen.

Målmarknadsbedömningen utgör, för undvikande av missförstånd, inte (a) en ändamålsenlighets- eller lämplighetsbedömning i den mening som avses i MiFID II eller (b) en rekommendation till någon investerare eller grupp av investerare att investera i, förvärva, eller vidta någon annan åtgärd avseende Bolagets aktier.

Varje distributör är ansvarig för att genomföra sin egen Målmarknadsbedömning avseende Bolagets aktier samt för att besluta om lämpliga distributionskanaler.

Läs även