Plejd rapportkommentar Q2 2023

Bolagets sämsta kvartal hittills får man väl säga. Jag hade, förmodligen som alla andra, förväntat mig ett svagt kvartal. Dock inte så här svagt. Samtidigt tycker jag det finns goda förklaringar till utvecklingen.

Tydlig påverkan av konjunkturen. Tycker även man ser en liten effekt av det i Norge också, även om det maskeras mer pga den starka tillväxten. Q2 brukar i princip alltid visa en liten qoq-tillväxt, men inte denna gång.

Är ytterligare inbromsning att vänta? Kanske. Hur långvarig blir lågkonjan? Ingen aning.

Kvartalet ser dock värre ut än vad det är. Installationerna i juni var +12% (8% i maj, 4% i april). Lagernivåer hos grossisterna vet vi sedan tidigare kan påverka enskilda kvartal ganska kraftigt, denna gång åt det negativa hållet, vilket gör att det ser ännu värre ut än vad det är.

Kostnaderna är högre än normalt, och således resultat och kassaflöde sämre. Jag räknar kallt med att detta kommer förbättras snabbt. Gillar det dock inte, framför allt inte när man pratade om kraftigt förbättrad lönsamhet så sent som i förra kvartalsrapporten. Jag gillar och vill att Plejd investerar i utveckling, men nu har man blivit så stora att man borde klara av att göra det utan negativt kassaflöde.

Ser fortfarande viss risk för nyemission, känns lite 50/50. Ingen katastrof egentligen, men med tanke på tidigare uttalanden skulle jag bli besviken.

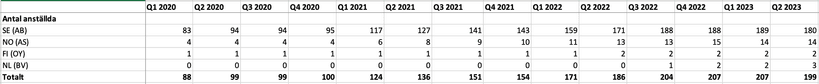

Noterar att antalet anställda minskat med 9 personer i Sverige i kvartalet (se tabell över anställda bifogad). Vet inte riktigt vad jag ska läsa ut av detta. Känner inte igen att vi har fått någon kommentar kring detta? Någon annan som har några teorier?

Däremot intressant att se omsättningen i Norge gå från 20m till 33m sedan Q2/22, samtidigt som anställda gått från 13 till 14 och omsättning LTM nu 132m. Skvallrar lite om skalbarheten.

Bortser man från det enskilda kvartalet tycker jag det finns en del positiva saker kring framtiden:

- Nya kategorin säljer ännu bättre än förväntat och man ökar målet till 150k enheter i år. Babak säger dock att detta inte ger någon faktisk feedback på hur produkten tagits emot av elektrikerna utan att man får reda på det fram mot oktober. Förstår att Babak inte vill ta ut något i förskott, framför allt inte offentligt. Personligen tycker jag sannolikheten för en upprepad succé är hög nu. Sett en del skissa på vad detta kommer innebära i intäkt; någonstans runt 30-40 mkr. Har inte sett någon som räknat på om det kommer innebära någon kannibalisering på puckarna dock? Kanske är försumbart.

- Nederländerna accelererar. Enligt Babak på väg om Finland i försäljning, men håller inte riktigt med om man tittar på de faktiska siffrorna. Jag tror Babak har mer data än vi och att NL ser än bättre ut i realiteten (MoM-utveckling och/eller installationsutveckling). Det vore oerhört positivt för caset om NL kan slå igenom på riktigt. För varje land som lyckas, ökas sannolikheten för övriga länder dramatiskt.

- Man pratar om att en del av kostnaderna i kvartalet var relaterade till satsningarna i Tyskland, Schweiz och Spanien. Har hört Babak prata positivt om framför allt Tyskland och Schweiz. Förhoppningsvis kan dessa länder börja bidra inom några kvartal. Som man sett i NL tar det nog tid innan man får rejält genomslag dock, vilket så klart är långt ifrån säkert att man ens får bara för att man skalar upp resurserna.

- Att man öppnar upp för försäljning i Danmark är så klart positivt. Samtidigt är det väl en droppe i havet. Man vet aldrig om några år, men närmaste åren har jag svårt att se DK bidra med ens 1% i omsättning.

- Pipen med lanseringar inför 2024 ser väldigt spännande ut. Termostater (big deal i NO), jalusier (kan bli en DIM-01, dvs. en genomslagsprodukt, i södra Europa), armaturerna på internationella marknaden och produktanpassningar till bef sortiment.

Sammantaget. Väldigt svagt kvartal, men mycket drivet av isolerade händelser och en förhoppningsvis inte alltför långdragen lågkonjunktur.

Rapportreaktionen (ned 15-20%) på rapportdag isolerat förvånar mig kanske inte jättemycket, men den handlades redan ned mycket inför rapport. Nu handlas aktien till sin i princip lägsta p/s-multipel någonsin (några veckor i mars 2020 som var lägre, samt någon vecka i sep 2019 som var i samma nivå). Även om man står med sitt sämsta kvartal i ryggen förvånar det mig, med tanke på framtidsutsikterna.

Gjorde själv mina första köp i aktien sen corona för två månader sen runt 230 (nu 170). Då köpte jag drygt 2000 aktier. Köpte ytterligare knappt 2000 aktier i veckan. Skalade lite i Evo för att kunna göra båda köpen. Totalt innehav nu ca 12 000 aktier, vilket är i samma nivå med mesta jag haft tidigare. Ca 40% av portfölj, största innehav (följt av Evo, 37%).