Årskrönika 2023

Det må låta som en klyscha men det ändrar inte den subjektiva upplevelsen och uppfattningen om tiden; ty åren tycks går snabbare och snabbare för varje årsring jag ristar in på min torso. Objektivt vet jag – alla – att tiden går i näst intill exakt samma hastighet som igår, eller förra året, och således finner jag det något fascinerande hur en upplevelse om något så mätbart kan upplevas så väsensskilt från dess reella form och kraft.

2023 har varit ett år med mycket händelser och jag tror vi är få som inte fått se en sorts S-formad kurva i årsgrafen. Det började på topp och här kändes det för mig mycket… ”verklighetsfrämmande”, för det fanns inget underlag som gjorde gällande att uppgången var berättigad. Absolut ligger börsen alltid 6–9 månader före den reella ekonomin, likväl kändes hoppen om minskad inflation och räntesänkningar långt borta för nästan exakt ett år sedan. Följaktligen var jag inte förvånad över att det blev ett nedställ under mars.

Förutom en hicka uppåt under ett par månader var det inte förrän i slutet av oktober som en sorts botten har kunnat skönjas – kanske var detta Botten? Jag ser hög sannolikhet för att så är fallet, om än att jag inte räknar med att varje kommande inflations- och ränterapport, för att inte glömma de månatliga arbetsstatistiksiffrorna från USA (som har varit det som till mångt och mycket satt tonen 2023 – varje rapport har på förhand lyfts upp likt vore det en fråga om jordens undergång) kommer vara enligt Mr. Markets just nu förväntade manus. Det kommer att bli bättre, men det kommer inte vara en problemfri resa dit.

Då Mr. Market är mycket nyckfull av sig är min tes att han ej kommer visa någon pardon vid eventuella inflations- och ränterapporter som inte kommer enligt manus. Observera hur fokus har varit, nu är och under en stor del av 2024 vara på makro. Således volatilitet, men så länge jag ser två steg fram och ett bakåt, istället för vice versa, kommer dessa tillfällen utnyttjas. Nej – jag ämnar ej tajma marknaden, för det kan jag lika dåligt som Aftonbladets ledarskribenter kan se att allas mynt, även det som de själva så ofta höjer till skyarna, har två sidor.

Under cirka 8 månader låg jag före OMX SGI, om än att det inte är et enda index jag jämför mig mot. Dock kom kronans relativa styrka under hösten att slå undan båda mina ben och sedan dess har det tidigare försprånget förbytts till dess motsats. Emellertid är jag varken orolig, eller ser 2023 som ett förlorat år. Valutor går upp och ned och då jag förra året (läs nedan inklistrade passage från förra årets krönika) var en relativ vinnare kommer det komma flera år då detta både upprepas och inte upprepas. Det viktiga är att bolagen fortsätter att utvecklas positivt.

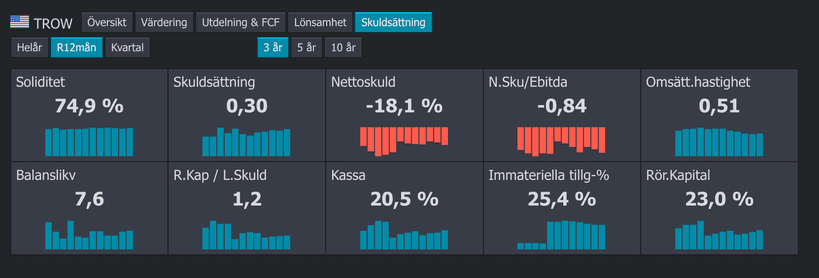

Ett bolag som jag har byggt upp en tämligen stor position i, men där utvecklingen gjort den något mindre, är T Rowe Price Group (TROW). 2022 och till viss del 2023 var för dem tuffa, men långsiktigt är deras affärsmodell lika vital igår som idag. Artificiell intelligens kommer såklart att påverka såväl deras rörelse, utbud med mera, precis som mycket annat i världen kommer att påverkas. Emellertid tror jag mer på att ai kommer vara en del av en större process. Förvaltare kommer att använda sig av den; utnyttja dess styrkor och, förhoppningsvis, exkluderas dess svagheter. Passiv förvaltning må växa, men aktiv sådan kommer alltid vara efterfrågad. Addera till detta bolagets imponerande historik samt mycket fina balansräkning så finner jag substans för att hålla innehavet under en lång tid framöver.

För ett år sedan, i min årskrönika för 2022, skrev jag följande: ”Jag är nöjd över hur portföljen har utvecklats relativt allt som hände under 2022. Jag lägger ingen större vikt vid enbart ett års utveckling, utan studerar ständigt och mycket mer ingående per vart femte år, dvs. hur har portföljen utvecklats sedan 2017. Året innan var det alltså 2016–2021. Et cetera. Et cetera.

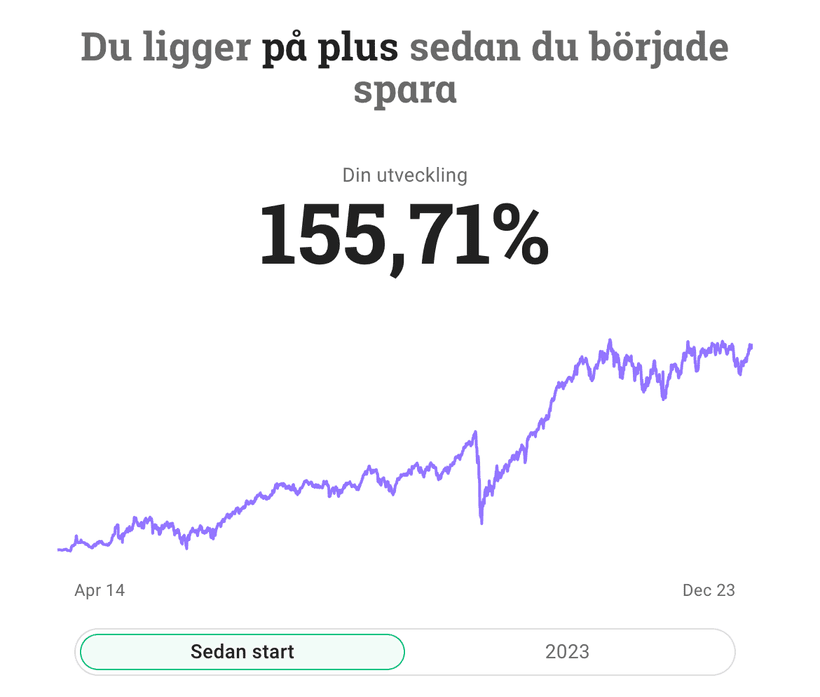

Jag kan konstatera att 2022 minskade portföljen med 7,73 %. En viktig faktor till att det ej blev ett större negativt utfall stavas ”den svenska svaga kronan”. Mäter jag per 2017-01-01 t.o.m. 2022-12-31 är utfallet en positiv avkastning om 104 %. Detta är jag nöjd med, men vet också att det kommer komma tider där jag kraftigt kommer underprestera mina jämförelseindex. Därtill vet jag, av all forskning och all historik, att jag år för år kommer tappa mot just index. Varför jag inte bara gör det enkelt och investerar i passiva indexfonder har jag vid flera gånger redan avhandlat och kommer ej göra den utläggningen här. Igen. Jag är nöjd över hur portföljen har utvecklats relativt allt som hände under 2022. Jag lägger ingen större vikt vid enbart ett års utveckling, utan studerar ständigt och mycket mer ingående per vart femte år, dvs. hur har portföljen utvecklats sedan 2017. Året innan var det alltså 2016–2021. Et cetera. Et cetera.”

Jag har haft ett par minor under året. Ändock har jag varit tämligen ”bra”, om än ej tillräckligt så på att ta förlusterna snabbt. Min upplevelse är att det inte rört sig om sunc cost fallacy, utan mer än (naiv?) tro baserad på dels kommunikation, dels tolkning av data/rapporter att bolagen skulle klara av att vända sin respektive utveckling. Intrum är ett av bolagen, Medifast ett annat. Jag hade absolut räknat med att bolaget skulle få tufft i och med ”vanligt folks” ökade omkostnader samt att viktminskningsmedel, såsom Novo Nordisk Wegovy, skulle påverka negativt. Detta till trots var min tes att det ändå fanns en stabil kundbas; människor som vet, inser, accepterar och förhåller sig till att allt inte kan lösas med några sorts ”quick fix” samt faktum att alla inte heller har råd med Wegovy eller dylikt (cirka $279 månaden = $3 240 om året, vilket översatt till svenska kronor är cirka 32 400 kr).

Utöver ovan såg jag en balansräkning som var i god ordning samt att bolaget var, likt nyss nämnda Novo Nordisk, men också Amgen samt Eli Lily, var en ”vinnare” av ökad fetma och obesitas. Allt detta kom att falla och jag valde att ta förlusten om cirka 25 % inklusive mottagna utdelningar. Läxor lärdes.

Vad som även påverkat negativt är min viktning mot bygg, entreprenad och bostadsmarknaden. Peab, NCC, JM,Brookfield Infrastructure samt AF Gruppen har inte rosat portföljen 2023. Jag är emellertid inte, givet de fakta som till dags dato föreligger, orolig. Jag vet att dessa bolag är mycket makro- och konjunkturberoende och att de kommer att återhämta sig. Kanske kommer de få en extra skjuts av att regeringen i såväl Dalahästens land som Lusekoftans dito kommer med lite stimulanser? Jag räknar ej med det, men tror inte heller att den eventuella triggern är helt tagen ur luften.

Även flera lyxbolag har haft ett motigt 2023. Kering och Moncler har båda haft Mr. Market emot sig, medan LVMH har klarat sig något bättre. Även här är jag inte orolig och bedömer att mycket skit har tagits ut på förhand – Mr. Market är sällan (aldrig) så långsiktig när han bedömer bolag och dess framtid, utan snarare ser han sällan längre än till nästa kvartalsrapport. Själv bedömer jag nämnda bolag ha sina bästa år framför sig. 1–2 år med sämre konjunktur och en viss drabbad (lägre) medelklass gör förvisso ett litet avtryck, men inte ett nämnvärt sådant. De ultrarika har råd att oavsett konjunktur, inflation et cetera att dricka Moët till frukost och ha Dom Pérignon som dryck på nattduksbordet.

För dessa bolag, men även andra, såsom Ferrari, handlar det mesta om märket (brand; branding) och att kapitalisera på det. Inte bara produkten ska hålla hög kvalitet, utan det handlar också om att sälja en känsla av lyx, exklusivitet med mera. Kan detta bibehållas kommer såväl den övre som undre raden i resultatrapporten över tid öka med en inte så otacksam hastighet. I somras läste jag dels How Brand Grows (Sharp, 2010), dels The Luxury Strategy: Break the Rules of Marketing to Build Luxury Brands (Kapferer & Bastien, 2012). Båda dessa kan varmt rekommenderas.

Nära ovan nämnda (kläder) är Nilörgruppen, som även det haft ett år det säkert önskar glömma. Studeras det underliggande tycker jag mig se flera faktorer som mer talar för än emot bolaget och då jag är långsiktigt (ack vad klyschigt…) samt bedömer nuvarande marknadsposition samt balansräkning vara god/stabil väljer jag att hålla kvar. Ömsom finns här stora och långsiktiga ägare, ömsom en fin historik (om än att den är kort som noterat bolag).

Addera till ovan genomgångna den relativt starkare kronan så blir saken kanske inte om fullt ut klar, men åtminstone däromkring. Detta är inga bortförklaringar eller försök till patetiska ursäkter, utan enbart klargöranden. Jag lyssnade på ett bra poddavsnitt i podden MAXA med Daniel, där Henrik Milton och Andreas Brock intervjuades. Båda dessa driver fonden Coeli Global Select och jag håller dem högt (studera gärna hur bra den har gått samt prenumerera gärna på deras månadsbrev). Brock hade jag äran att ha som korrekturläsare till min senaste bok Mentala Modeller: För investerare som vill slå aktiemarknaden (Andersson, 2023) och han lämnade också ett positivt och av mig uppskattat utlåtande: "Cristofer blandar biologi, fysisk, historia, psykologi, evolution och filosofi och visar hur dessa vetenskaper kan hjälpa investerare att nå än högre avkastning. En härlig bok!" I poddavsnittet säger han klarblankt att förvaltare som över tid inte lyckas slå sitt jämförelseindex inte ska vara förvaltare. De har ett jobb; en uppgift – att skapa överavkastning relativt sitt jämförelseindex. Klarar de ej av det, över tid, bör de inte driva fonden. Radikalt ärligt och av vissa säkert så ”hårt” att de blir ”kränkta”. Själv uppskattar jag radikal ärlighet och att en spade kallas för just en spade.

Detta år, 2023, slog jag inte DJ Global Index eller OMX SGI. Förvisso ser jag det inte som en tävling, utan i min värld är allt över vad en ränta på banken kan ge att betrakta som ett plus. Ännu en gång är det inga försök till patetiska ursäkter eller dylikt, utan just ränta på vanligt sparkonto är vad jag skulle ha haft om jag var totalt oinvigd och lika totalt ointresserad av denna härliga värld du och jag vistas i. Kanske hade en banktjänsteman lurat in mig i några fonder, där den största vinnaren mer var banken än jag själv. Kanske – en naiv, ointresserad person – absolut.

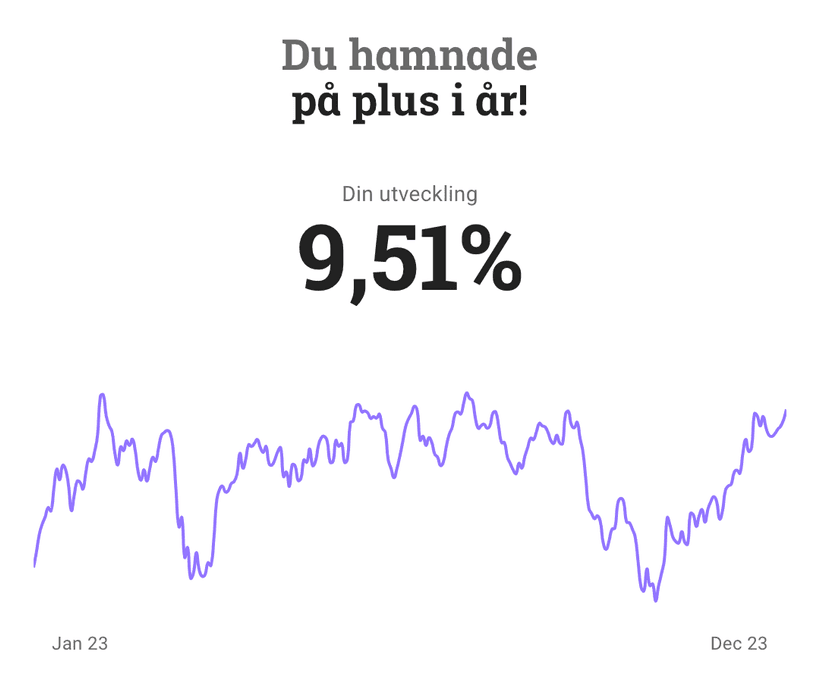

Årets avkastning landade på 9,51 %. Emellertid är ett år i min värld en mycket kort mätperiod och som jag skrev i min krönika från 2022: ”Jag är nöjd över hur portföljen har utvecklats relativt allt som hände under 2022. Jag lägger ingen större vikt vid enbart ett års utveckling, utan studerar ständigt och mycket mer ingående per vart femte år, dvs. hur har portföljen utvecklats sedan 2017. Året innan var det alltså 2016–2021. Et cetera. Et cetera.”

Studeras dessa intervall framkommer följande (jag exkluderar 2014, då jag här inte hade bytt till en mer utdelningsfokuserad strategi):

| Min portfölj | OMX SGI | DJ World Index | |

2015-2019

| 79,84 % | 46,35 % | 35,05 % |

2016-2020

| 66,08 % | 53,81 % | 60,53 % |

2017-2021

| 89,24 % | 86,56 % | 76,72 % |

2018-2022

| 60,27 % | 53,19 % | 16,39 % |

2019-2023

| 77,09 % | 95,53 % | 56,98 % |

Då jag ”bara” har cirka 40 % fördelat mot SEK och flera bolag noterade såväl i Europa som Japan och i Nordamerika finner jag DJ World Index som det bästa jämförelseindexet.

Utdelningar

Inlägget är redan nu långt. Jag har inga bekymmer med sådant, men av hänsyn till dig/läsarna, som säkert redan scrollat ned hit och hoppat över 80–90 % av ovan text, väljer jag att hålla mig mer kort. Nej, utdelningar är ingen helig ko som ej får offras och lika ”nej” så ska de inte jagas in absurdum. Däremot har jag en fäbless för nämnda, om än att jag ej jagar de bolag med just nu (ofta bara för detta enstaka år) högsta direktavkastningen. Sedan drygt 2–2,5 år tillbaka fokuserar jag allt mer på bolag med hög utdelningstillväxt än på bolag som idag har en högre direktavkastning men en mycket lägre utdelningstillväxt. Detta syns förvisso inte i årets resultat, men kommer så göra framgent.

Ställs årets (brutto) mottagna utdelningar, dit jag räknar med de som skulle ha inkommit på kontot idag om det inte varit en viss fördröjning för Avanza och dess motpart i X land, är utdelningstillväxten relativt 2022 19,3 %. Mottagna utdelningar täcker med råge alla mina fasta utgifter och lämnar också en tacksam marginal.

Totalt kapital

Även om jag är cirka 0,5–1 procentenhet under årets ATH i portföljen, har ett sådant nåtts i min totala ekonomi, som per 30 december ökat med 16,6 %. Detta känns och är bra samt ger mig en (inbillad?) trygghet om att nedsidan ständigt hålls på ett tacksamt avstånd.

2024

Beträffande 2024 ber jag att få återkomma i ett separat inlägg. Till dess önskar jag dig ett gott avslut och ett gott nytt år. Du ”får” ingenting av 2024, utan du måste själv, för att parafrasera Voltaire, ”… odla din egen trädgård.” Kom ihåg det och se till att göra ditt yttersta för att nå det du innerst inne önskar nå. Lyssna på dig själv och jämför dig aldrig med andra. Jupiter skall veta att det finns många som jämt och ständigt vill mäta könsorgan – sjunk inte till den nivån. Det är ditt liv. Dina regler. Dina önskningar. Dina mål. Gott så, eller hur?