Caterpillar

I slutet av augusti 2019 investerade jag i Caterpillar. Planen var att öka positionen, men kursen steg snabbt och vid Coronadippen valde jag att öka i andra innehav, såsom flera av de svenska investmentbolagen. Beträffande Caterpillar, vilket också var gällande flera aktier, återvann kursen snabbt förlorade territorier för att därefter fortsätta att stiga än mer. De ökningar som jag hade planerat för blev aldrig av. Sedan dess har det mer eller mindre fortsatt.

Tur i oturen var att den första positionen motsvarande en då och för mig relativt stor summa – en summa som nu i och med såväl kursuppgång som dollarförstärkning har vuxit till sig riktigt rejält. Sedan inköpen i augusti är avkastningen drygt 250 % exklusive erhålla utdelningar.

Att öka i vinnare är paradoxalt nog lika enkelt som svårt, det vill säga lätt att säga, men desto svårare att göra. För ett par år sedan var detta, tillsammans med ”när ska man sälja”, de absolut tuffaste frågor jag ställdes inför. Jag kommer aldrig bli immun, men upplever mig ha blivit något bättre på nämnda. Det skall dock förtydligas att jag fortsatt kämpar med dem.

I och med Caterpillars kraftiga uppgång de senaste åren väcktes tanken hos mig huruvida den kanske bör ses som rejält övervärderad. Det är sällan, näst intill aldrig, som jag säljer innehav, då jag har som ambition att vara mycket, mycket långsiktig. Värdering följer den underliggande verksamheten och så länge den utvecklas bra, kommer aktiekursen att följa. Ibland går sist- före förstnämnda, ibland vice versa. Jag är emellertid inte naiv, utan skulle det bli en värdering som torde betraktas som tagen från en science fictionbok säljer jag. Ett exempel på det är när jag sålde Creades i oktober 2020, då substanspremien var 100 %(!). Jag tycker Sven Hagströmer och alla på Creades är duktiga, men 100 % i substanspremie… nej.

De senaste sju och tio åren har den genomsnittliga värderingen för Caterpillar, mätt i P/E, varit 18,3 respektive 20,8. På rullande tolv månader uppgår densamma nu till 17,8. Sagt med andra ord sticker nuvarande värdering inte ut, snarare tvärtom. Studerar jag EV/EBIT ter sig nuvarande värdering om 16,9 något låg om den ställs mot snittet för de senaste fem respektive sju åren. Här uppgår nämligen EV/EBIT till 19,7 samt 17,6.

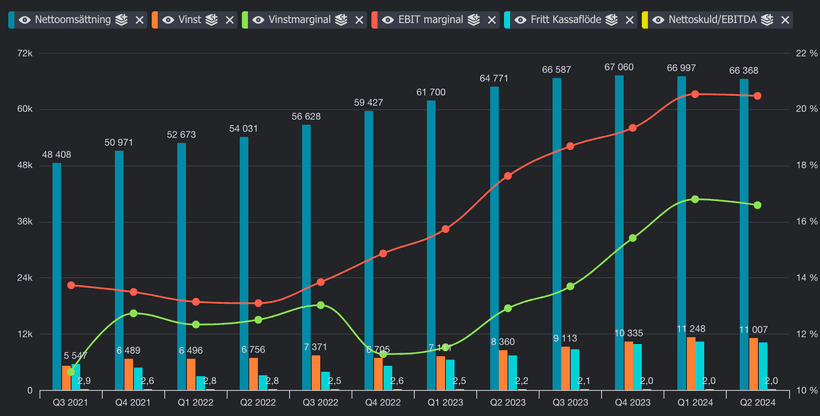

Att kursen har gått starkt de senaste åren i allmänhet, men det senaste sådana i synnerhet har sin grund i att bolaget har stått emot tämligen väl när det ställs i relation till den utmanande makroekonomi som rått de senaste åren. Under det andra kvartalet minskade omsättningen med 3,6 % relativt samma period föregående år, medan den justerade vinsten per aktie ökade med 7,9 %. Beträffande förstnämnda var det mer eller mindre enligt analytikernas förväntningar och rörande sistnämnda var det 7,7 % bättre än vad prognosmakarna hade sett i sin spåkula.

En minskad omsättning, men en ökad vinst betyder att lönsamheten stärkts. Trenden är tydligt positiv för brutto-, EBIT- samt vinstmarginalen. De senaste fem åren har bruttomarginalen haft ett CAGR om 3,3 % och rörande EBIT-, men också vinstmarginalen är siffrorna 5,8 % respektive7,9 %. Det är tydligt att bolaget lyckas ta mer betalt per vara och tjänst samt iaktta noggrann kostnadskontroll.

Positivt under det andra kvartalet var även att både det operationella och det fria kassaflödet ökade. Därmed fortsätter den sedan 2016 inledda positiva trenden. På rullande tolv månader uppgår just nu FCF-marginalen till 15,1 %, vilket ör mycket högre än de historiska snitten för både ett, tre, fem, sju och tio år.

Lika positivt är det att studera bolagets förmåga att skapa avkastning på såväl eget som investerat kapital, men också tillgångar. ROA samt ROIC ligger båda väl över 10 % och rörande ROE ligger det på höga 64,3 %. Sagt med andra ord är bolaget duktigt på att skapa avkastning för alla delägare.

Studerar jag balansräkningen är soliditeten på 20,6 %, vilket är vad de historiska snitten för tre, fem, sju och tio åren visar. Nettoskuldsättningen, det vill säga de nettoräntebärande skulderna i förhållande till totala tillgångar, uppgår just nu, på rullande tolv månader, till 39,6 %. Detta är något högre än snitten kring 38 %. I förhållande till EBITDA blir skuldkvoten 2x, tydligt under snitten för samtliga av tidigare nämnda mätperioder.

I den senaste rapporten var det fortsatta satsningar inom infrastruktur, framför allt i USA, och därmed av efterfrågan på större grävmaskiner och annan byggutrustning som hjälpte bolaget. Detta var något som vägde upp för dess svagare verksamhet i Europa och Kina. Sedan dess har infrastruktursatsningarna fortsatt.

Att döma av makronyheter tycks det vara fortsatt legio att USA går bra, medan Europa och Kina går mindre bra. Skulle USA klara sig med en mjuklandning och Europa får rätsida på skeppet finns fog för att aktien kan hålla nuvarande värderingsnivåer. Att det kinesiska hangarfartyget skulle vända ”bara sådär” tror jag inte, utan det kommer dels krävas mer och större stimulanser, dels kommer det ta en tid innan landets medborgare och företagare vågar satsa och investera.

Vad som även gynnat Caterpillar är mer gynnsamma råvarukostnader. Att dessa ska bestå är inget att ta för givet och det har även synts flera prisnedgångar. Just detta är en av punkterna som Morningstar lyfter fram i sin analys från den sjunde oktober.

Björnperspektiv

- Nonresidential spending normalizing in the short term could pressure Caterpillar’s sales and margin growth.

- Commodity prices softening globally would force mining and oil-well-servicing customers to cut back on capital expenditures until demand recovers.

- Caterpillar faces stiff competition from foreign competitors across end markets. Growing competition could pressure its market share.

Dessa kan och bör ställas mot dess antonymer.

Tjurperspektiv

- Increased infrastructure spending in the US and emerging markets will lead to more construction equipment purchases, substantially boosting Caterpillar's sales growth.

- Higher fixed-asset investment growth in China strengthens support for increased investment in mining capital expenditures, benefiting Caterpillar.

- Oil price gains will lead to increased oil and gas capital expenditures, leading to more engine, transmission, and pump sales for Caterpillar.

Morningstar bedömer ett ”fair price” för Caterpillar vara $249, vilket skall ställas mot dagens kurs om $393,6 och motsvarar en differens om 36,7 %(!). Jag tycker att aktien är något för högt värderad och tror att den till en viss del vägs upp av för stora förhoppningar om vad framtiden bär i sitt sköte. Likväl landar jag inte i att sälja mitt innehav. Absolut kan bolagets kvartalsrapport (25/10) för perioden juli till och med september visa sig bli mindre bra, men jag bedömer att bolagets starka position, ledning, men också dess starka historik som noterat bolag visar att de torde enbart bli större och större. Intressant är att bolaget fyller 100 år nästa år, det vill säga 2025.

Slutligen kan utdelningstillväxten lyftas fram, då jag har som strategi att allokera mitt kapital till bolag som delar ut. Bolaget är en Dividend Aristocrat och för tjugo år sedan delade bolaget ut $0,91 per aktie. Idag är utdelningssumman $5,2 per aktie. De senaste tio åren har den årliga genomsnittliga utdelningstillväxten, CAGR, varit 7,2 %. För de senaste sju, fem och tre åren är siffrorna 7,7 %, 6,6 % samt 6,7 %.

Utdelningsandelen i relation till vinsten har mer eller mindre konstant legat på 25 % och i relation till det fria kassaflödet är snittet drygt 33 %. Sagt med andra ord är utdelningsandelen mycket modest och försiktig, vilket gör att bolaget bör kunna hålla och till och med höja även under mer utmanande perioder.

När människan bosätter sig på månen och letar mineraler på Mars är sannolikheten stor att det kommer vara med maskiner som på ett eller ett annat sätt kommer från Caterpillar.

Det jag skriver om Caterpillar skall inte ses som en rekommendation. Det är som alltid viktigt att du gör din egen analys och utgår från dig, ditt liv, ekonomi, familj och så vidare. Olika individer, olika förutsättningar, kynne och ekonomi – därmed ska du aldrig ta rygg på någon. När detta inlägg skrivs äger jag aktier i Caterpillar.