Går - över tid - som tåget

Innan inläggets fokus ges plats vill jag dela tre ledare, som skrivits som reaktion på den plan som Socialdemokraternas arbetsgrupp leda fram i fredags på Dagens Nyheters debattsida. Gruppen har letts av Annika Strandhäll, som under en längre period slagit sig på bröstet för en förkortad arbetsvecka. Jag tycker det är bra att man kan ändra sig, men det tål i sammanhanget vara värt att påminna sig själv om att samma Strandhäll sade att ”Problemet med låga pensioner har ingen annan lösning än att vi jobbar längre” till SVD Näringsliv den tolfte mars 2018.

Trots att de är ryggdunkarnas ryggdunkare skrev Aftonbladets ledare att planen är att betrakta som ”århundrades pyspunka”, vilket inte säger så lite om den besvikelse som torde ha infunnit sig i det stockholmska Elfenbenstornet. Mer sakligt kritiska är, föga förvånade, Dagens Industri, vars ständigt läsvärda skribent Tobias Wikström skriver att en reform likt den Strandhäll tycks se som relativt lätt och friktionslös att implementera kommer vara allt annat än detta. Ytterligare en som är inne på samma linje som Wikström är Expressens Malin Siwe; ”Inget barn har någonsin haft en dyrare önskelista än Annika Strandhäll.”

Blir det av och i sådana fall när? Det är något som vi kommer att få lov att återkomma till under de kommande månaderna, men högst sannolikt även åren. Kommer det blir en diskussion som mynnar i att ”de rika” ska stå för kostnaderna? Bankerna? Höjda skatter på kapital? Kanske, för en diskussion om ökad effektivitet, bortskaffandet av onödiga myndigheter och administratörers administratörer och således mer nytta per insamlad skattekrona lär högst sannolikt inte ges plats. Detta trots Slöseriombudsmannens uppskattade insatser.

Tåg

Sverige utmärker sig inte med att ha tåg som håller tidtabellen, utan snarare råder vice versa. Det skulle vara roligt att för en period om låt säga tolv månader låta alla verksamma inom och med tågnäringen i Japan byta plats med de svenska företrädarna, som i sin tur fick bege sig till Japan. Vad skulle hända? I Sverige skyller man dag in och dag ut på tekniskt underhåll – ett som varit sedan jag lärde mig gå (och högst sannolikt än längre), i Japan begär ansvarig att få avsked och hade det varit äldre tillika svunna tider hade hen begärt att få utföra seppuku.

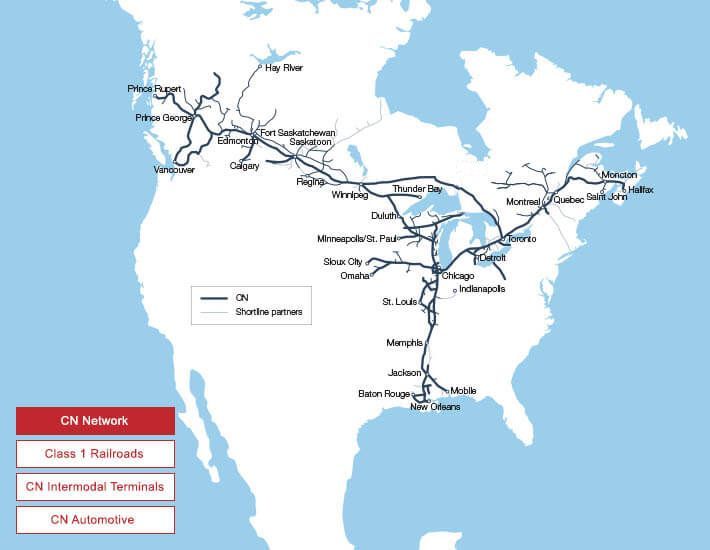

Den 18 april 2019, det vill säga för över fem år sedan, skrev jag om Canadian National Railway (CNR). Det är ett tämligen långt inlägg, där såväl bolagets styrkor som svagheter gås igenom. Vidare diskuteras sektorns detsamma. Slutligen lyfts andra bolag, såsom CSX, Norfolk Southern och UPC, verksamma inom sektorn fram.

I år är CNR ned med drygt 8,5 %, vilket är att betrakta som mycket för ett annars så stabilt och av investerare samt institutioner älskat bolag. Den första tanke som kommer torde vara att ett konjunkturkänsligt bolag torde handlas likt densamma. Absolut, men detta är inte fullt ut gällande. Förutom att frakta metaller och andra råvaror hämtade från gruvor, skog et cetera, fraktas även andra viktiga varor, såsom föda och andra dagligt nödvändiga förbrukningsvaror. Detta går åt oavsett konjunktur.

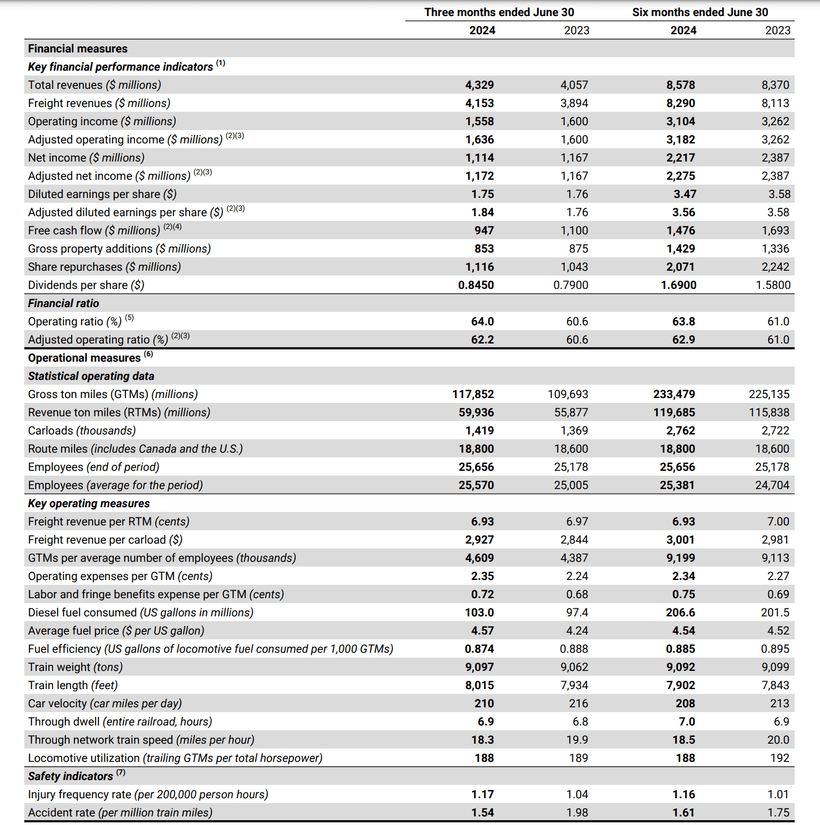

I rapporten gällande bolagets andra kvartal för räkenskapsåret 2024 ökade omsättningen med 7 %, och uppgick till C$4,329 miljoner (4,057). Rörelseintäkterna minskade med 3 % och nådde således C$1,558 miljoner (1600). Den operativa ration, som definieras som rörelsekostnader i procent av intäkterna, uppgick till 64 % (60,6), vilket åren ökning med 3,4 procentenheter relativt samma period föregående år. Dock är den ojusterad och när detta görs var den operativa ration 62,2 % (60,6), en ökning med 1,6 procentenheter.

Längre ned i resultatrapporten visar bolaget att vinst per aktie uppgick till C$1,75 (1,76), vilket är 1 % lägre relativt perioden april till och med juni 2023. Beträffande det viktiga fria kassaflödet minskade det med 13,9 % och uppgick till C$947 miljoner (1 100). Detta gör därmed att utdelningsandelen relativt det fria kassaflödet ökar och har så gjort i ett par år. Emellertid är det inte på en alarmerande hög nivå (se mer nedan).

I rapporten framkommer även att bolaget återköpt aktier för C$1,116 miljoner (1,043). Frekventa återköp är något som karaktäriserar CNR, som sedan 2010 minskat antalet utomstående aktier med 30,9 %. Detta, tillsammans med över tid stigande vinster, har gjort att vinst per aktie sedan 2010 ökat från C$2,26 till C$8,44, motsvarande 273,5 %. Observera att detta inte är något nytt, hajpat teknikbolag som sysslar med halvledare, eller självgående brödrostar som förutom att rosta bröd även kan ta EKG och blodtryck genom att brukaren enbart tittar på mackapären.

Rapporten, som var en blandad kompott, nådde inte riktigt upp till Mr. Markets förväntningar och därtill tycktes nämnda ha blivit förvånad över de stigande kostnaderna, men också den operationella effektiviteten. Bolaget sänkte även sin prognos från april och skriver ”Accounting for second quarter results and the ongoing volume impact of the current labor uncertainty, CN now expects to deliver adjusted diluted EPS growth in the mid to high single-digit range (compared to its April 23, 2024 expectation of approximately 10%). The Company continues to expect to invest approximately C$3.5 billion in its capital program, net of amounts reimbursed by customers. The Company now expects adjusted return on invested capital (ROIC) to be approximately 15% (compared to its April 23, 2024 expectation to be within the targeted range of 15%-17%).”

Som jag skrev 2019 har stora järnvägsbolag en sticky business. Att starta upp en ny järnvägverksamhet sker varken snabbt, enkelt eller till ett billigt pris. Således finns ett sorts monopol och i vissa fall ett duopol. Över tid har detta visat sig vara en vallgrav – moat – som är extremt stark och som därmed gett långsiktiga investerare en inte så liten avkastning. De senaste 15 åren har CNR-aktien årligen avkastat 13,2 %, vilket är drygt 3 procentenheter bättre än en S&P 500 indexfond. Över tid blir dessa ”futtiga” 3 procentenheter allt annat än detta i och med ränta på ränta.

Jag har återigen börjat titta på CNR, då jag vill komma till en slutsats om nuvarande nivåer är att betrakta som ”fair price for a wonderful company”. En som tycks ha kommit till den slutsatsen för länge sedan är Bill Gates, som har CNR som det tredje största innehavet i sin och Melissa Gates fond (Melissa har dock slutat sedan den 7 juni).

Till en kurs om C$152 handlas CNR till ett P/E om 18 och EV/EBIT 16,9 på rullande tolv månader. Det är under såväl det tre-, fem- och sju som tioåriga snittet. Tror man på att 1) en starkare konjunkturen kommer återkomma och att 2) bolaget får bukt med effektivitetsproblematiken torde en uppsida i aktien finnas. Därtill kan investerare åtnjuta stigande utdelningar, för likt aktieåterköp är det något som karaktäriserar det kanadensiska bolaget. Sedan 1996 är den genomsnittliga, årliga utdelningshöjningen drygt 15 %.

När jag konsulterar Börsdata visar verktyget mig att utdelningen höjts med ett snitt om 12,6 % de senaste tio åren. Gällande snittet för de senaste sju, fem och tre åren är siffrorna 10,3 %, 8,7 % samt 10 %. Det är vida över en genomsnittlig inflation om cirka 2 % och över tid blir det rejäla summor. Att bolaget kan upprätthålla en CAGR om 15 % beträffande utdelningen kanske inte kommer vara fortsatt gällande, men kan de ligga stabilt kring 10 % +- en procentenhet kommer det efter en period att bli stora summor för aktieägarna.

Rörande utdelningsandelen ligger den på 39 % av vinsten och på drygt 59 % av det fria kassaflödet. Historiskt sticker nuvarande utdelningsandel relativt vinsten inte ut, men beträffande relativt det fria kassaflödet har en ökning skett från snittet om 55 % de senaste tio åren. Följaktligen är det inte på några oroande nivåer.

Canadian National Railway har historiskt haft en god lönsamhet och avkastning på såväl eget som investerat kapital, men också relativt dess tillgångar. När jag allokerar delar av mitt kapital i bolag vill jag se dubbelsiffriga procenttal gällande ROE, ROIC och ROA. Det kanadensiska bolaget kan stoltsera med ett ROE om 28,1 %, ett ROA om 10,1 % samt ett ROIC om 11,2 % på rullande tolv månader. I förstnämnda är trenden stabilt stigande, medan det gällande de övriga två är i linje med den långtgående historiken.

Studeras nämnda nyckeltal hos konkurrenter framkommer att CNR utmärker sig som ett av de bästa bolagen i sektorn, vilket konfirmerar-bias-stärker tesen att ledningen är duktig och långsiktig. Kvartalshets tycks vara ett begrepp som inte gör sig gällande i bolagets byggnader samt tåg och detta hoppas jag att det kommer vara fortsatt gällande.

Angående balansräkningen är skuldsituationen ”okej”, om än att det har varit bättre med en soliditet om 35,9, under det tre-, fem- samt sjuåriga snittet om 39 respektive 41 och 42. En stor anledning till den nuvarande nettoskulden relativt EBTIDA om 2,3 är hänförlig bolagets förvärv av Iowa Northern Railway samt partnership med Nova Scotia med Genesee & Wyoming. Över tid kommer bolagets stabila och pålitliga kassaflöden göra att skulden minskar, men i den värsta av världar så bör man som investerare vara medveten om att det kan gå illa. Det bör emellertid noteras att CNR har en kreditrating om ett ”A”, vilket gör att lånen är relativt förmånliga och att resa mer kapital är tämligen lätt.

Det finns mycket att uppskatta i CNR. Här finns en vallgrav, en god historik från såväl en finanskris som epidemi, för att inte förglömma 2022 och till viss del 2023. Bolaget förvärvar i syfte att stärka sin marknadsposition och över tid kommer konkurrenter få allt svårare att hålla jämn hastighet och i de fall som de inte är uppgiften vuxen torde sannolikheten för att de införlivas i CNR vara hög. Äta, eller äta! Eller, för att parafrasera Herman Hedning – ”skita, eller skitas”.

Canadian National Railway-aktien må handlas till en relativt låg direktavkastning om drygt 2,2 %, men observera då det jag tidigare har skrivit om utdelningstillväxten.

När detta inlägg skrivs äger jag inte aktier i CNR. Jag skriver enbart ned delar av mina tankar och reflektioner. Inlägget och dess text ska inte ses som en rekommendation för vare sig en köp- eller säljtransaktion. Som alltid och med risk för att vara tjatig är det viktigt att du gör din egen analys och i den utgår från dig, din ekonomi, liv samt kynne.