Gretzky och Obesitas

OBS: jag har fått flera frågor om den intervju med Storebrand Fonder som jag hintade om på X (f.d. Twitter) för drygt 1,5 veckor sedan. Jag kan med glädje meddela att den kommer att genomföras i dagarna.

Klickvänligare rubrik än ”Gretzky och Obesitas” har nog aldrig skrivits på denna blogg. Dock fann jag det passande för det som är inläggets tema, nämligen att vara med i (hockey)matchen men att inte stirra sig blind på var pucken är nu, utan på var den kommer att vara därefter. Uttrycket kommer från Wayne Gretzky, en av de absolut främsta hockeyspelarna genom tiderna. Jag växte upp precis i slutet av hans karriär och har således några, om än inte många, minnen av hans insatser. Idag står många av dessa att finna på bland annat YouTube, där bland annat denna visar varför han är att betrakta som en legend med sina över sextioen rekord.

”Skate to where the puck is going to be, not where it has been." (W. Gretzky)

De senaste åren har obesitas blivit viralt. Jag har bland annat berört området tillika temat såväl här på bloggen (4 juni, då jag skrev om World Obesitas Day) som hos Aktiespararna. Att vi rör oss mindre och mindre samt äter mer och mer, eller i alla fall mer onyttigt, är arv från vår tid på savannen. Hjärnan är hårdkodad att den inte alltid kommer ha tillgång till mat, så vad den gör när den finner föda är att äta mycket och mer därtill. Addera därtill att rörelse förbrukar energi och att denna skall hushållas på så blir produkten av ekvationen allt annat än bra eller önskvärd. Beställ hem via Foodora, sitt still i soffan framför Netflix, har virtuella kompisträffar á coronaåren och så vidare.

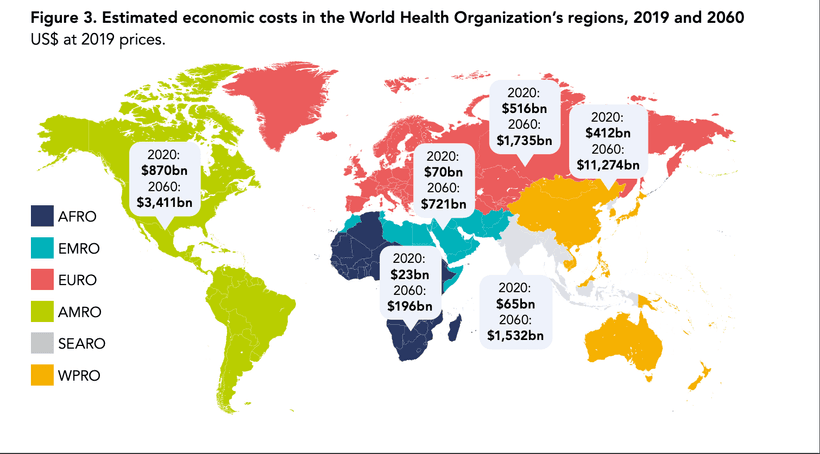

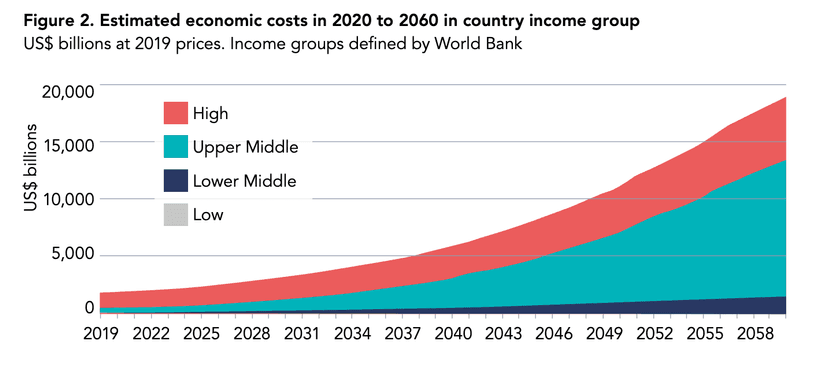

Som jag skrev i det senaste inlägget om obesitas är ”… trenderna hemska. Idag lider drygt 2,2 miljarder vuxna människor av sjuklig fetma och 2025 spås den siffran uppgå till 2,5 miljarder. För 2030 samt 2035 spås antalet öka till 2,9 respektive 3,3 miljarder människor. Observera att detta enbart gäller vuxna människor och adderas barn och ungdomar (under 18 år) är trenden än mer bekymmersam. Effekterna är lika fasansfulla som breda. En majoritet av de som lider är antingen halvt, eller helt sjukskrivna. Således belastas de välfärdssystem som fortfarande är något fungerande. Addera till detta all tappad produktion och därmed minskad tillväxt/BNP. Som om detta inte vore nog leder ofta obesitas till stigmatisering och uteslutande från samhället. Många, men långt ifrån alla, söker vård, vilket belastar sjukvårdssystemet än mer och så vidare.”

Det finns framför allt två bolag som just nu täljer guld med smörkniv på den hemska folk- och samhällssjukdomen. Det ena, Novo Nordisk, finns i vårt grannland, medan det andra, EliLilly, finns på andra sidan pölen. Därtill har Astra Zeneca gått ut med att de ämnar ta sig an sektorn, men som alltid är fallet att det tar en lång tid mellan utveckling samt framställande och produktioner. Flera moment tillika faser (I, II samt III) skall gås igenom och att lyckas övertyga diverse länders folkhälsomyndigheter är varken lätt, eller något som går snabbt.

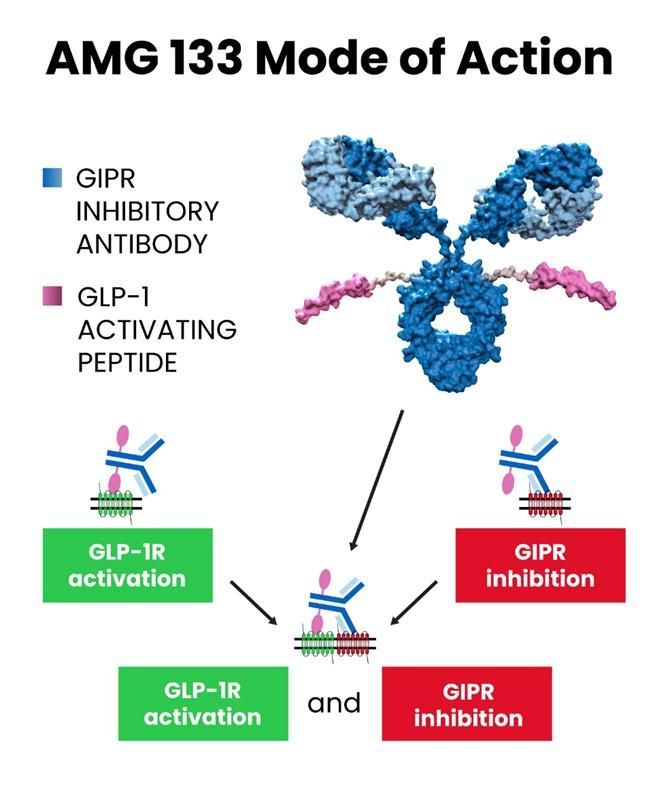

Ytterligare ett bolag, som jag även nämnde i mitt tidigare inlägg och som jag i förbifarten nämnt dessförinnan då sektorn har diskuterats, är Amgen. Den amerikanska koncernen offentliggjorde detaljer om sitt fetmapreparat, AMG-133, i december 2022 efter att fas 1 av de kliniska studierna hade avslutats. Resultaten var både starka och positiva samt visade betydande viktminskning hos de som valt att vara försökskaniner. Mer specifikt visade studien en viktminskning på upp till 14,5 % över 12 veckor med den högsta dosen.

Sedan julen 2022 har AMG 133 fått ett nytt namn, MariTide, och koncernledningen har bett anställda att utveckla en ny metod för att särskilja sig i den växande konkurrensen om fetmabehandlingar. Företaget testar en injicerbar behandling, som fungerar annorlunda jämfört med etablerade behandlingar som Novo Nordisks Wegovy och Eli Lillys Zepbound.

En viktig skillnad är att MariTide tycks hjälpa patienter att bibehålla sin viktminskning även efter att de har slutat med behandlingen. Dessutom, och som är utmärkande relativt Novo Nordisk och Eli Lilly, undersöker Amgen möjligheten att dosera läkemedlet en gång i månaden, eller ännu mer sällan, vilket skulle innebära en mer bekväm lösning än de nuvarande veckobehandlingarna. Trots lovande resultat från småskaliga tidiga studier är det ännu oklart hur konkurrenskraftigt Amgen kommer att vara på denna marknad, där Novo Nordisk och Eli Lilly hittills har dominerat. Det är först i slutet av 2024 som mer hårda och mer heltäckande resultat kan delas, vilket lyfts fram i bolagets rapport för årets andra kvartal:

- MariTide, is a multispecific molecule that inhibits the gastric inhibitory polypeptide receptor (GIPR) and activates the glucagon like peptide 1 (GLP-1) receptor.

- A Phase 2 study of MariTide is ongoing in adults with overweight or obesity with or without type 2 diabetes mellitus. Topline data are anticipated in late 2024.

- Planning for a broad Phase 3 program across multiple indications remains on track.

- A Phase 2 trial investigating MariTide for the treatment of type 2 diabetes in patients with and without obesity is planned to initiate in late 2024.

Marknaden för fetmamediciner förväntas kunna nå ett värde på $100 miljarder fram till slutet av detta decennium och bara i USA spås att mellan 10 och 70 miljoner amerikaner kommer att använda fetmabehandlingar senast 2028.

I tidiga studier visade MariTide, som ovan beskrivits, att patienter som fick den högsta dosen om 420 mg varje månad tappade i genomsnitt 14,5 % av sin kroppsvikt inom 12 veckor. Detta resultat torde ge läkemedlet potential att bli ett långvarigt alternativ för viktminskning, där patienterna behåller sin viktminskning även efter att de avslutat behandlingen. Det är bättre än de data som finns att finna hos Novo Nordisk och dess Wegovy, men något sämre än Eli Lillys Zepbound.

Ännu kvarstår mycket innan det på allvar kan sägas att MariTide är en kraftfull konkurrent till de just nu två dominanta aktörernas preparat. Därtill spelar andra faktorer in, såsom om preparaten kan hamna under högkostnadsskydd, eller ingå i diverse försäkringslösningar. Ju fler ”skydd” och försäkringar som täcker, desto bättre då det gör att fler människor kommer ha råd med de dyra preparaten. Det är bland annat därför som Novo Nordisk gynnas av hur deras Ozempic kan minska risken för cancer. Ju fler fördelar ett preparat har, desto högre sannolikhet för att skydd och försäkringar tar in det under sina paraplyn.

Om du vill ha allokering mot obseitas, men finner Novo Nordisk och Eli Lilly för högt värderade kan Amgen vara en intressant kandidat. Det ska dock betonas att risken är relativt stor, för ännu är dess produkt enbart i utvecklingsfas. Visar det sig att preparatet blir lyckat torde uppsidan i aktien vara tämligen stor härifrån. Skulle vice versa visa sig torde en del av de senaste 12 månaders uppgång försvinna snabbt och kraftigt.

Amgen utmärker sig även som ett tacksamt bolag att äga om man söker utdelningar. Bolaget har delat ut pengar sedan 2011 och sedan dess har den genomsnittliga utdelningstillväxten varit 13,6 % per år för de senaste 10 åren. För de senaste 7, 5 och 3 åren är siffrorna 9,6 %, 8,6 % respektive 7,6 %. Till en aktiekurs om $335 handlas aktien till en direktavkastning om 2,6 %. Det är strax under de historiska snitten som har snittat 2,7–2,8 %.

Utdelningsandelen relativt det fria kassaflödet uppgår på rullande tolv månader till 86 %, klar över snittet för de senaste tio åren som är kring 55 %. I relation till vinsten uppgår utdelningsandelen på rullande tolv månader till 150 %, medan snittet för de senaste 10 åren är kring 75 %.

I takt med sina satsningar, men också på grund av flera förvärv, har bolaget dragit på sig en skuld och soliditeten har minskat. Det är en risk, men bolaget upprepar i sin kvartalsrapport (Q2) att ”… remains on- track to deleverage, including greater than $10 billion of debt reduction by the end of 2025.”

Just nu handlas Amgen till en värdering om P/E 57,4 och EV/EBIT 37,7. Det är mycket högre än de historiska snitten såväl på 10 och 7 som 5 och 3 år. Anledningen är tämligen enkel – vinst per aktie (VPA) var under det andra kvartalet kraftigt ned (46 %) på grund högre driftskostnader, inklusive avskrivningskostnader för Horizonförvärvet. Nämnda förvärv skedde för snart exakt ett år sedan. Anledningarna till – det dyra - förvärvet står att läsa i nyss givna länk, men kortfattat är syftet att öka men också stärka produktutbudet, vinna synergieffekter samt stärka det operationella kassaflödet.

Tror man på att bolaget kan betala av sin skuld och att synergieffekter inte bara är snacka, utan dessutom transformeras till konkreta kassaflöden bör man inte vara så orolig för den just nu höga värderingen. I och med att aktiepriset knappt rört sig betyder det att Mr. Market just tror detta, det vill säga att det andra kvartalets vinst var en tillfällighet på resan till ökade kassaflöden och stigande vinster.

Det finns böcker att skriva om såväl obesitas som Amgen. Jag har just nu ingen ambition att så göra och därmed later jag inlägget avslutas. Vill du gräva vidare önskar jag dig all lycka till, för jag tror att det finns fler guldkorn att finna inom sektorn.