Nollsummespelet i Ogunsen, SHB med flera

Innan dagens tema berörs vill jag lyfte fram två välskrivna texter, varav en är en artikel från Dagens Industris Johan Wendel och den andra en debatt signerad Stefan Fölster och Nima Sanandaji. Förstnämnda gör gällande hur Europa och Sverige fortsätter tappa i kraft när geografierna ställs mot USA. Tidigare i veckan sågs en viss krisinsikt i EU, vilken manifesterades i Mario Draghis rapport. Frågan är om alla beslutsfattare i Bryssel hinner med att komma till ett dekret innan det har gått de sedvanliga fem åren…

Beträffande debatten, publicerad på DN.se, drar skribenterna de slutsatser som många andra, däribland jag själv, har lyft fram, nämligen att det är inte en fråga om ökade skatter/inkomster, utan om effektivitet; ”långa lågskatteländer har sett till att organisera välfärden effektivt” samt ”Lågskatteländer har dragit nytta av att lägre skatter lyfter den ekonomiska tillväxten.”

Nollsummespelet

Sedan jag började blogga, vilket snart är exakt 10 år sedan, har diskussionen om utdelningars vara eller icke vara samt debaclet om nollsummespel snarare ökat än minskat. Att fler Homo Sapiens - se det som en komplimang, för är vi verkligen den vetande människan(?) - hittat till börsen i kombination med de sociala mediernas tillväxt samt att det nu är legio att alla och envar bara måste få säga sin åsikt är starkt bidragande till utvecklingen. Därtill kan det ibland bli lite extra hätskt när användare bakom en mask av anonymitet gärna spyr ut sig galla och mer därtill.

Alla har vi vår egen strategi, filosofi samt placeringshorisont. Dessa bör inte – ska inte – vara gjuten, utan som jag har återkommit till såväl på bloggen som i mina böcker är de en del av en ständigt fortgående och utvecklande process. Ibland sker stora revideringar och justeringar, ibland mindre, men sker gör de alltid givet att du har ett dynamiskt mindset samt lägger ned tid på att läsa om både bolagen och marknaden, men också om framgångsrika investerare och deras respektive strategier. Därtill bör allt kompletteras med fortbildning om mjuka värden, såsom psykologi samt idé- och kulturhistoria. Att förstå människan anser jag vara viktigt för att inte bara lyckas väl som investerare, utan även för ett rikt ”kunskapsliv”.

Jag är beredd att offra lite avkastning givet att jag slipper ta beslut om när och för hur mycket att sälja enligt (t.ex.) 4-procentregeln. Jag tar hellre regelrätta utdelningar än tvingas sitta i valet och kvalet med säljbeslut. Hade jag klarat det under våren 2020? Under finanskrisen? Kanske, kanske inte. Givet allt jag lärt mig om människans psykologi, men också av de fakta som börsens historik ger inbillar jag mig lite att jag skulle klara av att stå fast. Risken är likväl stor för att överlevnadsinstinkten tar över och antingen gör att allt säljs, eller att inget säljs. Oavsett blir resultat allt annat än önskvärt.

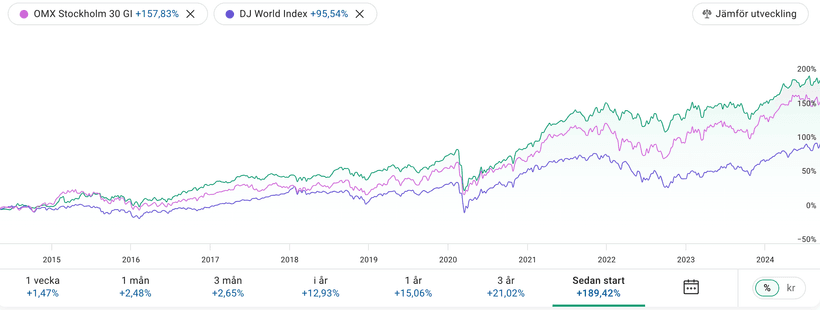

Min strategi kommer aldrig leda till savannens största könsorgan. Det har inte heller varit mitt mål och jag har heller inga ambitioner av att vinna/förlora silver eller brons. Jag är nöjd så länge jag mår och har det bra samt aldrig tvingas till att leta fyndpriser på allt och inget på ICA, Willys eller Lidl. Jag är mer än nöjd med att vara en i mängden. Dock ska det klargöras att jag absolut investerar i syfte att avkasta väl och gärna över index, vilket jag hittills har lyckats med, men jag tar det inte för givet att det för alltid kommer vara gällande. Som all historik från såväl Sverige via USA och allt däremellan visar är det ytterst få som klarar av att prestera bättre än ett brett index över lång tid. Att till och med Warren Buffett ger rådet att investerare mer bör välja en S&P 500-indexfond än att lägga (allt) i Berkshire säger inte så lite om Herkulesuppgiften som. Många tar sig an.

Det finns många, många andra som har presterat mycket bättre avkastning. Jag gläds med dem och hoppas att de fortsätter på sin inslagna väg. Emellertid låter jag inte deras resultat trycka ned mig, för i den ankdam som jag simmar i kommer det alltid finnas en större fisk.

Vissa av de bolag som jag har ägt sedan jag initierade utdelningsstrategin 2015 har inom en relativt kort kommande period ha givit mig investeringen åter i rena utdelningar. Ännu kvarstår ett par, tre, fyra eller i vissa fall fem år innan 100 % uppnås, men utvecklingen är kittlande angenäm. I nedan lista har jag justerat för de eventuella ökningar som jag gjort i bolagen/aktierna, så att utdelningarna enbart ska täcka och motsvara den initiala investerade summan. Ett par exempel är:

- Ogunsen, som per utdelningen per räkenskapsåret 2023, har gjort att jag har fått tillbaka 71 % av det investerade beloppet.

- Sampo, som per utdelningen per räkenskapsåret 2023, har gjort att jag har fått tillbaka 52 % av det investerade beloppet. Här har jag inte tagit hänsyn till utdelningen av Mandatum och de utdelningar jag har erhållit från nämnda.

- Swedbank, som per utdelningen per räkenskapsåret 2023, har gjort att jag har fått tillbaka 51 % av det investerade beloppet.

- Handelsbanken, som per utdelningen per räkenskapsåret 2023, har gjort att jag har fått tillbaka 45 % av det investerade beloppet.

I samtliga ligger har jag även en positiv avkastning sett till enbart kursutveckling, vilket säkert gör förespråkare av nollsummespelet kränkta. Det ska tilläggas, vilket är viktigt för transparensen, att mitt innehav i Handelsbanken enbart ligger plus >10 %, vilket beror på att jag köpte för mycket och för fort under sommaren 2015 och de efterföljande 12 månaderna. Här drogs såväl en som två lärdomar, vilka har implementerats därefter.

Samma är gällande för Ogunsen, om än att aktien är volatil och att jag ena veckan kan ligga närmare drygt 20 % i avkastning än 10 %, likväl bör det lyftas fram för transparensens skull. Sedan jag köpte mina första aktier sommaren 2015 har jag inte sålt en enda och jag är fortsatt till bolaget.

Beträffande Ogunsen är de inte ett bolag som erbjuder stabila, årliga utdelningar, utan följer mer eller mindre konjunkturen och i bra tider är utdelningen därefter, medan vice versa är gällande i sämre konjunkturer. För räkenskapsåret 2024 räknar jag med en vinst per aktie om cirka 2,4 kr och att man betalar ut 2,3 kr i utdelning, vilket till en kurs om 32,5 motsvarar en direktavkastning om 7 %.

Har du något innehav som bara genom utdelningar har genererat en avkastning som täcker det investerade beloppet?