The Italian Sea Group – jag fortsätter lockas till havens Ferrari

Tidigare i våras, den 23 april, skrev jag om det italienska bolaget The Italian Sea Group S. p. A. Där och då kostade en aktie €9,34 och sedan dess har den såväl varit uppe på €10,10 för att nu harva kring €9,15 (P/E ca 13,5). En del av fallet måste härledas den utdelning som avskildes under maj, medan resten mer beror på dels makro och vad det nu än är som alla spågummor och gubbar finner i sina teblad, kaffesumpar med mera. Jag har nämligen svårt att se hur kvartalsrapporten från den 15 maj kan ha haft en sådan signifikant negativ påverkan, men kanske har jag svårt att dra de inferenser som andra tycks dra?

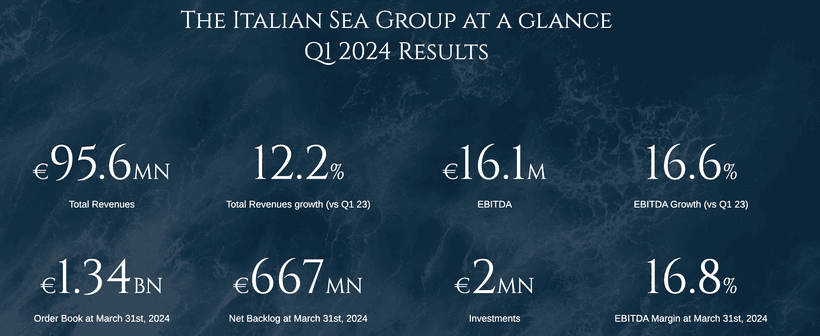

Det första kvartalet var starkt, framför allt när det sätts i relation till dåvarande och till stor del även nuvarande makroekonomi. Omsättningen ökade med 12 %, från €85,2 miljoner till €95,6 miljoner. Vidare ökade EBITDA till €16,1 miljoner, motsvarande en ökning om 16,6 % från tidigare €13,8 miljoner. Den viktiga EBITA-marginalen ökade med 0,6 procentenheter och uppgick per kvartalets avslut till 16,6 % (16,2).

Negativt, eller positivt beroende på perspektiv, är att den tidigare negativa nettoskulden förbytts till en positiv sådan om €25 miljoner. Anledningen är dock inte, än så länge, ansvarslöst förehavande av aktieägarnas pengar, utan beror på den massiva investering som koncernen gjort i expansionen och utbygganden av The Marina Di Carrara.

Ambitionen är inte bara att skala upp produktionen, utan även bli än mer ”egen” och med det kapa de få mellanhänder som just är med i processen från ax till limpa. Långsiktigt är detta bra, då det allt annat lika kommer stötta och förhoppningsvis boosta marginalerna. Det måste dock betonas att det är många ”om och men” tills skissen blir en realitet. En risk jag ser med satsningen och beroendet av en sådan stor anläggning är att om det skulle inträffa något, såsom terroristattack eller annan dylika, kan det få avsevärda effekter för koncernen. Jag är medveten om att det är något långt ut på galenskapslinan, likväl är det en tanke som finns hos mig.

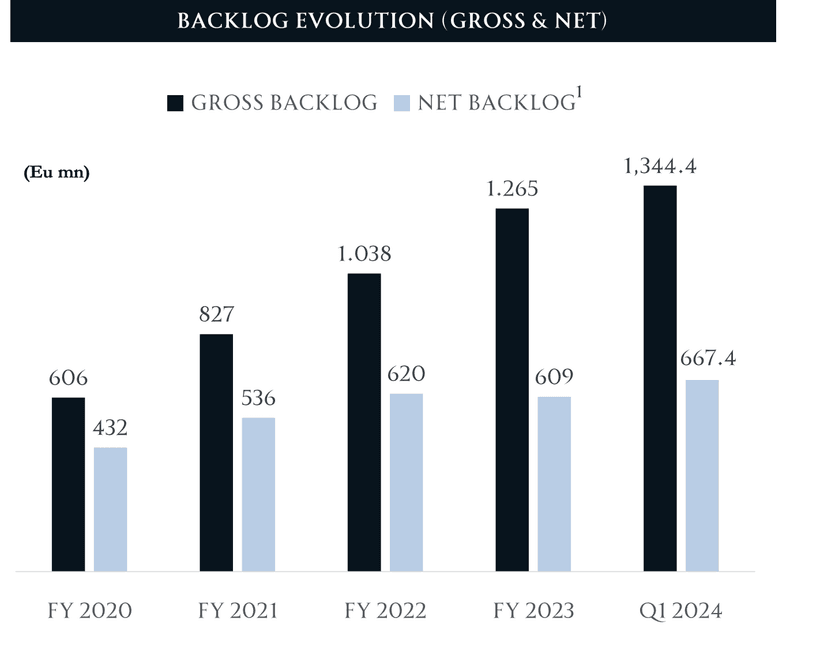

Orderbokens totala värde, relaterat till bruttovärdet av befintliga kontrakt för

yachter som ännu inte har levererats till kunder, per den 31 mars 2024 är €1,34 miljarder (€1,1 miljard). Det totala värdet av befintliga kontrakt för yachter som ännu inte levererats till kunder, det vill säga netto efter intäkter som redan redovisats i resultaträkningen (Net Backlog) den 31 mars 2024 uppgår till € 667,4 miljoner (€597 miljoner). Per den sista mars 2024 hade TISG 35 (33) projekt, det vill säga yachter, under uppbyggnad: 25 ”vanliga” yachter och megayachter (20) samt 10 Tecnomar för Lamborghini 63 (13) - se gärna videon på en magnifik liten skuta, med leveranser planerade till 2027.

Bolaget skriver att den positiva resultat- och marginalförbättringen kommer ur ökad och förbättrad kostnadskontroll ackompanjerad med ökad effektivitet. Vad som även har påverkat positivt är utökningen av produktionsverksamheten samt en förbättrad in- och upphandling av råvaror.

Vidare skriver koncernföreträdarna att den tidigare, från årsskiftet, framlagda guidningen kvarstår: ”In light of first quarter results, the regular progress of existing projects, and the expected increase of the order intake for the second half of the year, The Italian Sea Group confirms the 2024 Guidance already announced during the Capital Markets Day, with Revenues at December 31st, 2024 between EUR 400 – 420 million and EBITDA Margin between 17 – 17.5%.”

I presentationen (bilder/visuella data) som tillkommer rapporten (text/i skift förmedlade data) visas tydligt hur väldiversifierad koncernen är geografiskt; 35 % Americas, 34 % Europé samt 31 % APAC. Vidare görs det synligt hur bolaget verkligen är det främsta av de främsta inom sin nisch genom att studera hur väl deras orderbok växer. Lite äpplen och päron, men det rör sig om lyxbåtarnas Ferrari.

Förutom risken att ledning och styrelse tar mindre positiva och kloka beslut, är den största risken den makroekonomiska sådana samt Ryssland. Beträffande sistnämnda bedöms det som sannolikt att många av de tidigare kunderna varit rika oligarker och att dessa, i takt med sanktioner med mera, kommer påverka bolaget negativt genom att de inte kan eller vill beställa en leksak modell större. Emellertid växer antalet superrika i andra geografier och torde med tiden väga upp från bortfallet.

En stor och kraftig lågkonjunktur bör påverka bolaget, men likt fallet med till exempel Hermés och Ferrari, de främsta inom (lyx)väskor och accessoarer respektive (lyx)bilar, påverkas inte de superrika lika mycket som de aspirerande superrika. Löst och något raljerande, men €10 miljarder eller €9 miljarder spelar inte så stor roll under en kortare period, eller än mer raljerande; de gråter inte ut i Aftonbladet för att ett paket Bregott kostar 45 kr, när det för bara ett par månader sedan kostade cirka 37 kr. Sagt med andra ord skall till en mycket långvarig nedgång för att de Rika ska börja dra åt svångremmen.

När detta inlägg skrivs finns det tre analytiker som bevakar bolaget och samtliga har ”starkt köp” med en riktkurs om €12,6, vilket motsvarar cirka 37,7 % från nuvarande kurs om €9,15. För räkenskapsåret 2023 delade bolaget ut €0,37 per aktie och enligt estimaten väntas den öka till €0,4133 samt €0,4897 för kommande två räkenskapsår (2024 samt 2025). Detta motsvarar en direktavkastning om 4,5 % respektive 5,3 %.

När jag studerar utvecklingen för vinst per aktie (VPA) och dess utveckling sedan coronaåret är den imponerande:

- VPA 2020: €0,29

- VPA 2021: €0,31

- VPA 2022: €0,45

- VPA 2023: €0,7

Genomsnittlig ökning uppgår till 13,6 %, vilket är att betrakta som mycket bra, eller för att citera Dr. Alban; ”Det är stabilt”.

The Italian Sea Group började med utdelningar för räkenskapsåret 2021. Det året delades €0,185 per aktie ut. 2022 samt 2023 hade summan höjts till €0,272 respektive €0,37. Givet hur hur väl bolaget presterat hittills under innestående räkenskapsår säger mig min kaffesump att utdelningen kommer stiga till €0,4 per aktie, vilket till en kurs om €9,15 motsvarar en direktavkastning om drygt 4,3 %.

Exkluderat min kalkyl för 2024 har utdelningarna sedan 2021 ökat med 21,7 %. Bra? Absolut.

Bolaget har en god utdelningsandel, är extremt lönsamt samt har en lika imponerande avkastning på både eget och investerat kapital. Jag tilltalas mycket av bolaget och går i planerna på att köpa en position. Emellertid vill jag ge beslutsprocessen ytterligare ett par dagar.

Som alltid ska inget du läser på denna blogg ses som investeringsråd eller dylikt. Det är lika uttjatat som viktigt att du gör din egen analys. Risken finns där och inget, absolut inget, är riskfritt. På Degiro kan du investera ”direkt” via dess hemsida, medan det krävs ett telefonsamtal om du har Avanza eller Nordnet som mäklare. Minsta courtage är 200 kr samt tillkommer en växlingsavgift om 0,25 % på beloppet.