Är indexfonders popularitet ett problem?

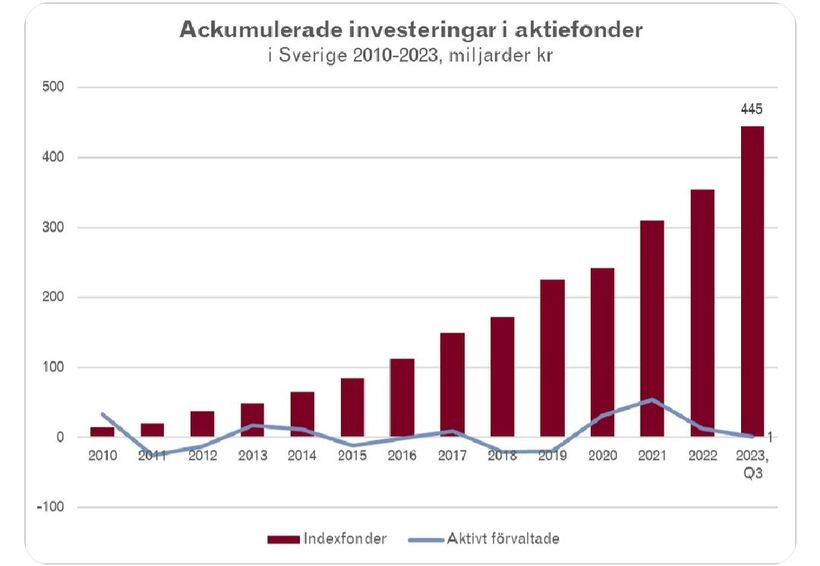

Idag twittrade Alexander Boman på Carnegie om statistik för svenskarnas fondsparande i aktiefonder de senaste 14 åren. 99,8% (445 miljarder) av de ackumulerade nettoköpen hade gått till indexfonder och 0,2% (1 miljard) till aktivt förvaltade fonder.

Kring det kan man väl dra några slutsatser men också funderingar. För det första är det rätt imponerande att något som går emot många fondbolag och bankers lönsamhet lyckats slå igenom så brett. Tänk om Avanza och Nordnets sparekonomer fått order om att förklara de aktiva fondernas överlägsenhet med förhoppning om att generera 100 miljarder extra i aktiva fonder med en avgift på 1,5% om året, av vilket vi vet nätmäklaren får ca 50%. Dvs 750 miljoner anledningar om året för nätmäklarna att driva den linjen. Men det har man ju inte gjort.

Nästa fråga som också dök upp i svaren och kommentarerna kring Alexanders tweet är vad det här gör med prissättningen på aktier som ingår i populära index. Om väldigt många lägger sina pengar i samma bolag bara för att de ingår i ett index snarare än att bolaget är köpvärt på dagens pris så riskerar det så klart att bli konstiga priser. I teorin kan det trycka upp vissa bolags priser, vilket ger de ännu tyngre vikt i indexet, med ännu mer indexpengar som ska in i bolagets aktie oavsett värdering och framtidsutsikter när nästa månads passiva sparare trycker in nya pengar.

Det som talar emot denna risk borde vara att det blir mycket enklare för aktiva investerare att tjäna pengar på denna felprissättning. Dvs det borde på lite längre sikt bli väldigt enkelt för smarta aktiva fondförvaltare (och traders och aktiesparare) att slå korkade indexfonder. Och när fler ser detta samband borde man vilja sälja sin indexfond och hoppa på den här framgångsrika fonden som alltid slår index.

Något jag själv tror glöms bort lite är att mycket pengar i indexfonder är långsiktiga pengar med väldigt låg omsättning. Man påverkar ju bara aktiens pris just när man köper eller säljer. Och som andel av all omsättning på börsen bör fortfarande index stå för relativt låg andel. Nu blir siffran ovan på 445 miljarder lite skev då det är svenska siffror, men en stor del går till globalfonder dvs investerar främst i USA. Så istället för 445 miljarder får man väl se på det globala inflödet i indexprodukter som fonder och ETFer.

Vad säger ni? Finns det risk att ett (troligtvis främst långsamt och långsiktigt) inflöde i indexfonder driver priset på några av världens största bolag på ett sätt som hotar avkastningen och skapar bubblor? Eller är det bara skräckpropaganda av fondbolagen och bankerna som gärna skulle vilja ha mer än 0,2% av kakan?