Fortsatt hög risk i kredithanteringsbolaget

Med ett fall på över cirka 75 % sedan senvintern 2021 har Intrums aktie kommit att gå från att vara uppskattad till en skygd investering hos framför allt utdelningsjägare. Med en affärsidé som går ut på att driva in skulder är det lika surrealistiskt som tragikomiskt att koncernen blivit ett offer för sin egen affärsmodell. Den nyligen släppta årsrapporten vittnar om att risken fortsatt är hög.

Intrum – säljer för att överleva

Intrum har vissa likheter med SBB. Vad de har gemensamt är att de under åren strax innan pandemivåren i allmänhet, men från 2020 och till slutet av 2021 i synnerhet växte med lånande pengar. Givet att räntorna då var låga samt till och med negativa var tillväxtmetoden inget som oroade marknaden, snarare tvärtom. Emellertid kom det att snabbt och pardonlöst ändras under 2022 och 2023, vilket aktieägare blivit uppmärksammade om med fall över 54 % i Intrum och 74 % i SBB de senaste 12 månaderna. För att snabbt beta av skulderna har båda bolagen valt att sälja av tillgångar, men detta till trots är farorna långt ifrån över.

Så sent som den 23 januari kommunicerade Intrum att de säljer delar av sin investeringsportfölj till ett samriskbolag tillsammans med Cerberus (namnet efter den trehövdade hunden som vaktar ingången till Hades – underjorden…). Tillgångarna i denna är främst anskaffade 2017–2018, men också från åren dessförinnan. Enligt vd Andrés Rubios utlåtande i Dagens Industri den 23 januari, är tillgångarna ”inte våra bästa […] med bäst avkastning”. Intrum kommer att äga 35 procent av aktierna i samriskbolaget, samtidigt som man får loss 8,2 mdkr kronor samt behåller uppdraget att driva in skulderna.

Agerandet är en direkt följd av kredithanteringsbolagets fokus på att beta av sin höga skuld om 4,4 gånger EBITDA pro forma till 3,5 genom EBITDA pro forma. Målet var tidigare att detta skulle ha skett till slutet av 2025, men skjuts i och med affären upp till 2026. De 8,2 mdkr är ungefär vad Intrum har i kortfristig räntebärande upplåning. Under Q3 i år väntar ett obligationsförfall om 5,3 mdkr och i augusti 2025 ett ännu större om 9,6 mdkr.

Kortsiktigt vinst, förlåt: frist

I och med försäljningen kan bolaget minska sin skuld här och nu, men det betyder också att bolaget förlorar framtida intäkter och det är här liknelsen med SBB ännu en gång återkommer; båda säljer tillgångar för att betala lånen för anskaffandet av nämnda. Upprepa och det kommer slutligen inte vara många kvar och det är ekvivalent med lägre vinster och kassaflöden.

Vad som för de som inte läser redovisning i såväl vaket som i sovande tillstånd kan te sig märkligt är att försäljningen till trots ökar nettoskuldsättningen, eftersom bakslaget på kassaflödet - från den/de sålda tillgångarna - blir mer påtaglig än vad nettoskulden minskar.

Räddaren sviker

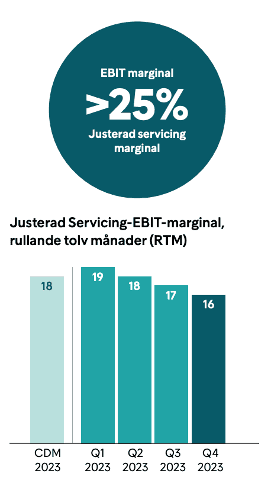

Framgent är Intrums fokus på att Servicesegmentet ska agera som en räddande ängel när den mer kapitaltunga Investingdelen tynger. Emellertid visade det fjärde kvartalets rapport att det råder skilda världar bakom vision och verklighet. Absolut ökade intäkterna med 17 % - främst drivet av förvärv(!) - för Servicesegmentet, men ”…. den justerade Servicing-marginalen för kvartalet minskade dock till 23% (27) på grund av att kostnaderna ökade mer än intäkterna”, sammanfattar Rubios. Således påverkades segmentets EBIT, som under perioden minskade med 38 % till 378 MSEK (610) och med 18 % till 1 370 MSEK (1 669) för hela räkenskapsåret 2023 jämfört med samma period föregående år.

Vad som är viktigt att notera i rapporten är att den tidigare profitabla sydeuropeiska geografin börjar svika i såväl absoluta som relativa tal.

Ogynnsam risk/reward

En fallande soliditet samt marginaltrend, ett segment som är mycket kapitaltungt, kommande obligationsförfall samt en omvärld, med allt från krisen i Suezkanalen via Ukrainakriget till Taiwanfrågan, som inte direkt får centralbankscheferna att luta huvudet tillbaka och sippra på sitt kaffe gör att risken i Intrum är fortsatt hög. Den mycket riskvilliga, som bedömer sannolikheten till att bolaget lyckas rida ur stormen, har en stor uppsida att förvänta sig, men själv bedömer jag risk/reward vara mycket ogynnsam.

Som Buffett så ofta säger är en av de hemliga ingredienserna för att lyckas i investeringar ”[…] is just to sit there and watch pitch after pitch go by and wait for the one right in your sweet spot.”