Inför Uppesittarkväll den 24/10 och löning den 25/10

Rapportperioden är i dess mest intensiva fas och såväl imorgon som på fredag väntas ytterligare ett bonaza av redogörelser. För min portfölj är det, till exempel, under fredagen Hexpol, Traction, NCC, Peab (när blir det klart om MoS och ärendet i Hovrätten?), Beijer Alma samt Sanofi som delger sina resultat för räkenskapsårets tredje kvartal.

Hittills har det varit mest vin, istället för vatten från de bolag som finns i min portfölj. Den enda plumpen än så länge är Ework, om än att jag ser en fortsatt ljusning i rapporten. Att årets prognos om att vinsten per aktie skulle öka med 30 % relativt 2023 års sådana sågs som mycket osannolikt efter halvårsrapporten, men trots detta fortsatt ledningen att bibehålla den. I dagens rapport skriver vd att prognosen inte längre är gällande. Om Ework kommer jag återkomma nästa vecka och således skriver jag inte mer här. Jag gör dock inget med mitt innehav, utan är fortsatt positiv till bolaget.

Jag gläds med att se hur såväl Industrivärden som Investor fortsätter vara nitiska med sin låga skuldsättning och starka finansiella ställning. Fokus ska först och främst vara på den befintliga nedsidan i såväl den egna rörelsen som i respektive portfölsinnehav. Genom att minimera antalet felsteg kommer uppsidan att ta hand om sig själv. Betyder det att de inte är eller kommer att vara några kursraketer? Just om detta skrev jag en krönika om för Unga Aktiesparare;

”Jag må inte vara så gammal, men jag riskerar att nu bli stämplad som ’tråkig gammal gubbe’. Ha dock överseende, för är inte Investor att betrakta som en kursraket för alla som ägt den under en längre tid? Under våren 2024 uppnådde jag över 300 procent i avkastning sedan mitt första köp sommaren 2015. Notera då att detta är exklusive utdelningar. På samma tid hade OMXSGI avkastat knappt hälften! Det är inte en sexig och hajpad koncern och inte något du kommer sticka ut med på aktieträffar, eller på krogen, men det är väl inte syftet, eller? Är inte meningen att nå så hög avkastning till en sådan låg risk som möjligt? Var om inte i ett investmentbolag med en erfaren ledning och styrelse, solida finanser och bred exponering får du det?”

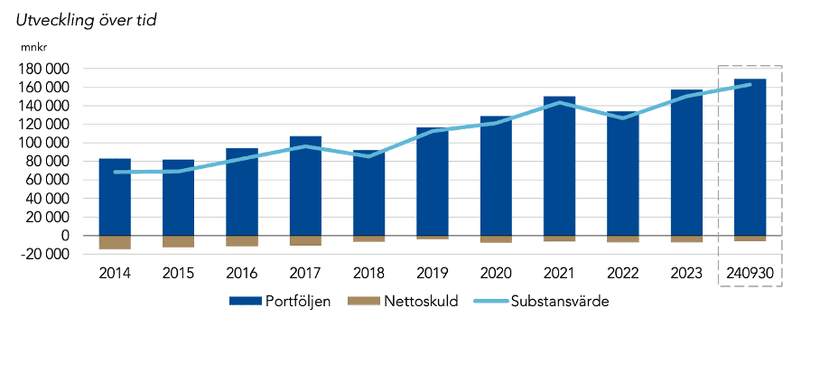

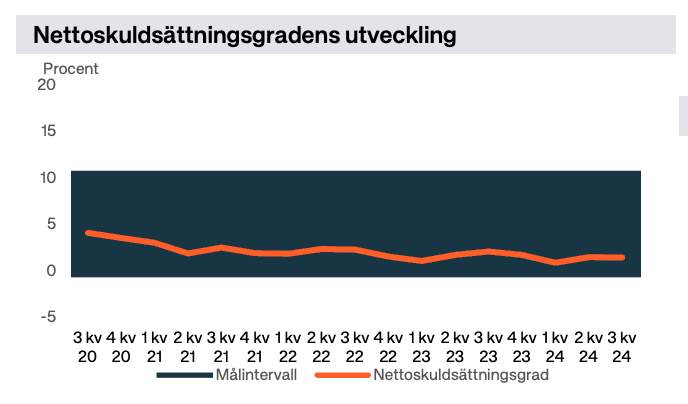

I Industrivärden är skuldsättningsgraden 4 % (5) och i Investor 1,4 % (1,7). I nedan bild visualiseras Industrivärdens substansvärdet vid utgången av respektive år samt vid slutet av perioden, den 30 september 2024. Beträffande den andra bilden är det Investors dito som visualiseras.

De bolag som jag framför allt imponeras över är Inwido, DNB, Thule, Handelsbanken, Swedbank och Storebrand, som fortsätter att exekvera på ett ypperligt sätt. I DNB:s fall befarades höga kreditförluster, precis som de som under de senaste åren har befarats i de svenska storbankerna – de som aldrig realiserats. Utfallet blev ännu en gång att analytikerna haft för svag tilltro till bankens goda kreditförmåga, då nämnda, netto, uppgick till 170 MNOK, vilket ska ställas till de förväntade 653 MNOK.

I Inwido är det ett styrkebesked att bolaget trots en minskad omsättning lyckas öka sin lönsamhet. Därtill fortsätter bolaget att vinna marknadsandelar och således stärks möjligheten för att de finansiella målen om en fördubblad omsättning till 2030. Målen skall nås via fyra byggstenar, vilka vd lyfter fram i intervjun med Dagens Industri i samband med rapportsläppet:

- EU:s gröna omställning, där medlemsländerna jobbar med att ta fram mer energieffektiva bostäder.

- Normalisering av efterfrågan inom både renovering och nybyggnation.

- En organisk tillväxtsatsning med nya produkter och marknader.

- ”Synergistiska” förvärv där Inwido sett en ökning i aktivitetsnivå sedan i maj.

Storbankerna krossar allt och alla. Handelsbanken, Swedbank samt Nordea (och säkert SEB, då de rapporterar imorgon, torsdag) visar att de på ett ypperligt sätt lyckats hålla intäkterna höga samtidigt som kostnaderna utvecklas enligt respektives prognos.

Hos Handelsbanken var kreditförlusterna -0,02 % (0,01). K/I-talet fortsätter vara relativt högt och jämfört med samma period föregående år var det en försämring till 38,3 % (36,8), men sekventiellt stärktes det från det andra kvartalets 41,5 %.

Swedbanks kreditförluster minskade från tidigare och för tredje kvartalet 2023 gällande 347 mkr, till att per tredje kvartalet 2024 uppgå till 271 mkr. Sekventiellt är det en försämring från de under det andra kvartalet rapporterade -289 mkr, likväl är det inget annat än starkt givet den makroekonomi som har gällt och till stor del än gäller. I procent ligger Swedbanks K/I-tal på 31 % (30), vilket är en knapp försämring relativt samma period föregående år, men en förbättring jämfört med det andra kvartalets 35 %.

Beträffande övriga nyckeltal är jag mycket nöjd. Intäkter från såväl räntor som värdepappershandel och provisioner är robust.

Nyckeln till fortsatt framgång är att öka utlåningen för att täcka för de minskade räntesatserna samtidigt som god utveckling fortsätter gälla för trading-, men också provisionsnettot. De sistnämnda två bör gå bra givet att det blir en mjuklandning och att 2025 blir ett år med ökad BNP-tillväxt. Bättre tillväxt i ekonomi tenderar att leda till ett glatt börshumör, vilket betyder – allt annat lika - ökade provisionsintäkter, men också att fler värdepappersaffärer görs.

Planerade inköp för oktoberlönen

Precis som varje månad har sparar jag i ett par utvalda fonder och ETF:er. Detta gör jag oavsett om det råder ATH, eller ATL. Storebrand All Countries SEK B, Storebrand Low Volatility SEK B, Xact Norden Högutdelande och VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF är några av de värdepapper som månatligen får ett litet pengatillskott.

Denna månad skall schablonskatten för min Kapitalförsäkring betalas och därmed blir det lite mindre likvider över för regelrätta aktieköp. Dock lockas jag just nu till att öka i Kesko samt Valmet. I förstnämnda fortsätter lågkonjunkturen att göra sig gällande inom framfört allt bil-, men också byggnadssegmentet (på tal om fordonssektorn – studera Genuine Parts katastrofrapport från den 22 oktober; en rapport som fick aktien att minska med 20 % på rapportdagen). Dock är det min tro att dessa successivt kommer stärkas i takt med konjunkturen. Om det tar ett kvartal, eller fyra återstår att se, men Kesko har medel att överleva. Deras starkaste segment är det som rör livsmedel och jag skulle inte bli förvånad om det förr eller senare knopas av för att synliggöra just nu dolda värden.

Beträffande Valmet kommunicerade de en vinstvarning tidigare i månaden. Bolaget är konjunkturkänsligt, men i och med det ökade service- och eftermarknadssegmentets tillväxt är det min investeringstes att bolaget stegvis kommer bli mindre cykliskt. Stabila finanser, en stark marknadsposition, en relativt hög ROE om 12,4 % (R12) är några av de faktorer som tilltalar mig. Risken för fortsatte besvikelser är emellertid stor, men jag investerar inte för bara ett eller två år framåt, utan min placeringshorisont är mycket längre.

Även om Kesko och Valmet inte bara är verksamma i Finland är de noterade där och därmed är det av intresse att se hur status i ”de tusen sjöarnas land” är. Det tycks ha stora utmaningar. Arbetslösheten ligger på höga 8,1 %, vilket är en kraftig försämring jämfört med augustis siffra om 7,5 %. Emellertid tycks en vändning i form av BNP-tillväxt skönjas och kan detta fortsätta bör landet successivt stärkas. Allt annat lika torde det leda till att den finska börsen bör kunna repa mod efter tre års besvikelse. Den finska börsen är nämligen ned med drygt 16 % på tre år och i år summeras uppgången bara till cirka 2 %.

Det jag skriver om såväl de nämnda fonderna som ETF:er samt bolagen skall inte ses som en rekommendation. Det är som alltid viktigt att du gör din egen analys och utgår från dig, ditt liv, ekonomi, familj och så vidare. Olika individer, olika förutsättningar, kynne och ekonomi – därmed ska du aldrig ta rygg på någon. När detta inlägg skrivs äger jag andelar i Storebrand All Countries SEK B, Storebrand Low Volatility SEK B, Xact Norden Högutdelande och VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF samt aktier i Kesko och Valmet.