Xact Sverige felaktiga utdelningsdata på Avanza (förhoppningsvis) snart justerat + ADM PLC

För cirka 1,5 veckor sedan twittrade jag om att jag nyss hade varit i kontakt med Avanza gällande att de inte har alla tillgängliga utdelningsdata för EFT:n Xact Sverige. Det saknas just nu utdelningar för åren 2009, 2012, 2014, 2015 samt 2018 (dessa kan du finna på denna länk och sedan navigera dig genom årtal för årtal längs ned på sidan/länken). Avanza svarade att det låg hos deras leverantör, men att man skulle skicka frågan vidare. Obstinat och i många fall (alltid?) ettrig som jag kan vara samt bli, bestämde jag mig för att inte släppa detta.

Således skickade jag ett nytt meddelande till Avanza under tisdagen, den 20 augusti. Jag fick mer eller mindre samma upplysning då och svarade snabbt att de med fördel kunde ligga på leverantören för att på det sättet visa att det är ett ärende som inte kan, eller ska, få ”försvinna i höstacken med ärenden”.

Det tycktes ha gjort susen, för dagen efter, närmare bestämt onsdagen den 21 augusti, skickade Avanza ett meddelande där de skrev: ”Gällande ovan [min fråga/utdelningar som saknas] har vi nu fått återkoppling från Morningstar och dom undersöker saken närmare med deras ’database team’, dom kommer återkoppla efter det.”

Att få in dessa utdelningsdata anser jag vara viktigt, då nuvarande graf över ETF:ns totalavkastning är missvisande och kan således påverka småsparares/investerares beslut. Tas alla de saknade utdelningarna med är avkastningen än högre än de 460 % från och med 2009, som är det tidigaste datum som Avanza kan tillhandahålla tjänsten ”inklusive återinvesterade utdelningar”.

Detta gör att de jämförelser som jag gjort med bland annat Storebrand Sverige B SEK, men också Storebrand Sverige Plus B SEK och SEB Indexnära utd. är inkorrekta. Jag håller tummarna att Morningstar åtgärdar bristen hellre snarare, än senare.

Admiral Group PLC

Ett bolag som jag har ägt sedan mars 2018 är brittiska Admiral Group (ADM), som är en internationell finanskoncern vars fokus är på försäkringar inom framför allt bil- och övriga fordon, men även finns här en exponering mot husdjur, hem/bostad och så vidare.

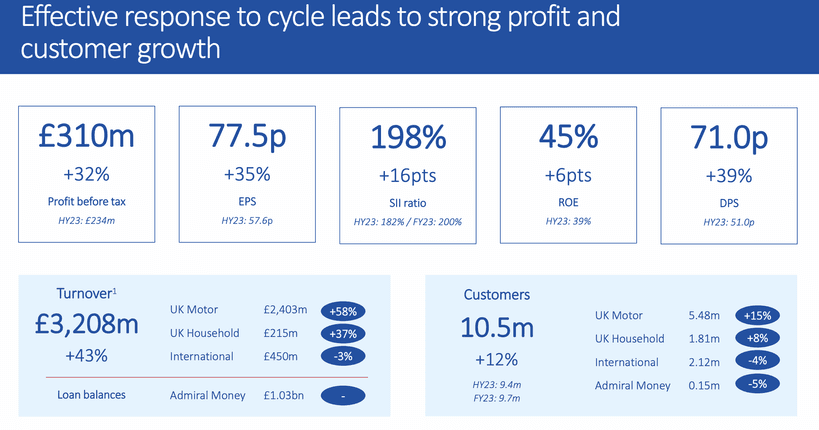

Den 15 augusti släppte bolaget sin halvårsrapport, som var mycket bra och de senaste årens kräftgång – ett resultat som kunnat ses i andra bolag verksamma inom samma nisch i och med den något uttjatade inflation- och räntehetsen – tycks vara över(?).

Genom starkt ledarskap lyckades koncernen inte bara öka antalet kunder och avkastning på tillgångar, utan även vinst per aktie, som växte med 35 %. Rörande den inom försäkringsbranschen viktiga combined ratio uppgick den till 80,4 % och stärktes således med 9,4 procentenheter relativt samma period föregående år. Kassaflödet – ”floaten”, det som dels betalar utdelningar, dels används till att få rörelsen att växa genom bland annat investeringar, ökade i sin tur med 134 % och nådde £259,3 miljoner (110).

I och med de goda finanserna har det beslutats om en höjning för interimutdelningen motsvarande 39 %, från tidigare 51p till 71p.

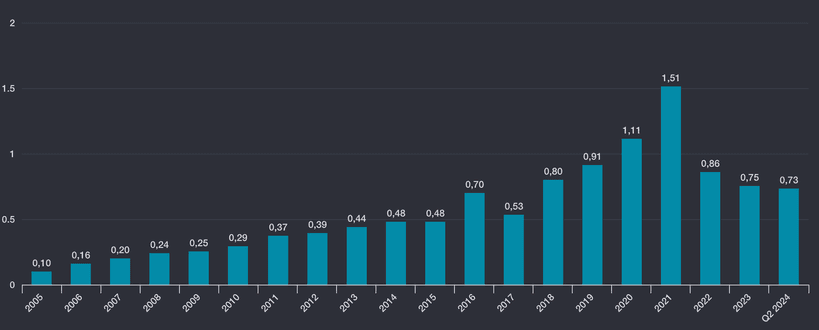

För mig är innehavet mer av en sorts mjölkkossa som ger utdelningar än något annat. Det som jag uppskattar med bolaget och dess ledning är att dess policy anpassar utdelningen till den underliggande verksamhetens utveckling. Det låter kanske som ”öhh… det är väl självklart!?”, men så är inte alltid fallet. H&M är bara ett av flera exempel där utdelningen har setts lika helig som en kossa gör i Indien. Hur det slutligen gick för H&M vet mer eller mindre vi alla.

Således kan inte Admiral Group skryta med en sifferpornografi till utdelningshistorik likt amerikanska aristokrater, eller kungar. Emellertid är utdelningen över tid såväl hög som stigande.

Utdelningsandelen relativt vinsten snittar drygt 65 % respektive 67 % de senaste 5 och 7 åren och på rullande tolv månader uppgår den till 56 %. Detta skall ställas mot policyn om”… is to pay 65% of post-tax profits as a normal dividend and to pay a further special dividend comprising earnings not required to be held in the Group for solvency.” Sagt med andra ord finns utrymme för en ökning, men siffran visar också att ledningen tar det säkra före det osäkra och därmed inte anser att det är rätt läge att skeppa ut pengar likt källan vore oändlig.

Samma bild som i utdelning relativt vinst syns även när förstnämnda ställs mot det fria kassaflödet (FCF). Här är snittet de senaste 5 och 7 åren 116 % respektive 122 %, medan det på rullande tolv månader uppgår till 80 %.

Sedan 2018, då jag initierade en position, har bolaget givit mig en totalavkastning om drygt 135 % och erhålla utdelningar täcker drygt 60 % av den investerade summan. Nollsummespel…

Jag har inga tankar på att vare sig skala av eller sälja hela innehavet, utan har som ambition att fortsätta äga mina aktier. Jag är dock inte naiv och följer konsekvent bolagets utveckling, för risker finns och dessa skall inte negligeras.

Det jag skriver om Xact Sverige och ADM PLC skall inte ses som en rekommendation. Det är som alltid viktigt att du gör din egen analys och utgår från dig, ditt liv, ekonomi, familj och så vidare. Olika individer, olika förutsättningar, kynne och ekonomi – därmed ska du aldrig ta rygg på någon. När detta inlägg skrivs äger jag andelar i Xact Sverige samt aktier i ADM PLC.