Rekordkvartal

Med en omsättning om 60 (17) MSEK under kvartalet var detta det femte kvartalet i rad som företaget kunde uppvisa en betydande försäljningstillväxt. Försäljningen under kvartalet var dessutom den högsta i företagets historia. Tillväxten kan till stor del förklaras av en fortsatt god försäljning av Ghosts of Tabor samt att företaget har erhållit projektfinansiering för spel under utveckling.

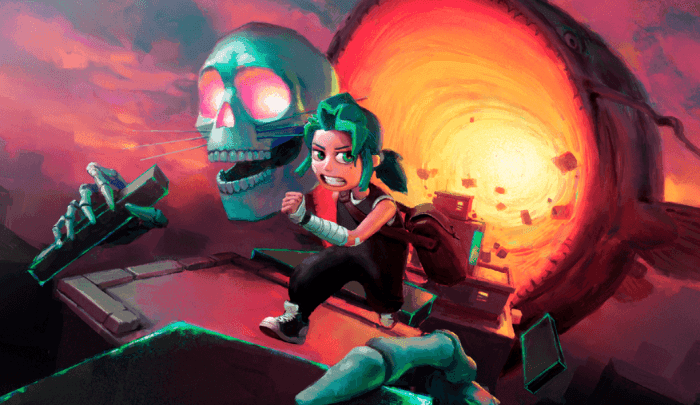

Ghosts of Tabor är ett spel som utvecklas av spelstudion Combat Waffle men där Beyond Frames är utgivningspartner. Spelet har varit en stor succé sedan lanseringen i mars 2023 och har konsekvent befunnit sig på bästsäljarlistan. I februari lanserades det dessutom till Metas huvudbutik, Meta Quest Store, från att tidigare varit “early access” på Meta App Lab. Till följd av en fortsatt god kostnadskontroll var både personalkostnader och övriga externa kostnader något lägre jämfört med jämförelseperioden. Under kvartalet uppgick kostnaden för sålda varor till 50,5 (10,6) MSEK där ökningen framför allt kan hänföras till företagets kraftiga omsättningstillväxt. De aktiverade kostnaderna ökade till 9,0 (4,5) MSEK. Vid jämförelse med Q4 förra året var dock aktiveringarna på ungefär samma nivå. Allt detta, tillsammans med skalbarheten i företagets affärsmodell, resulterade i positiv EBITDA (inkl resultatandelar i intressebolag) om 8,0 (-0,2) MSEK. Det operativa kassaflödet uppgick under kvartalet till 7,4 (-21,5) MSEK, där både resultatutvecklingen samt positiva förändringar av rörelsekapitalet påverkade kassaflödet positivt. Vid kvartalsskiftet uppgick företagets likvida medel till drygt 20 MSEK.

Full pipeline

XR-marknaden starka tillväxt fortsätter, där exempelvis Metas affärsområde Reality Labs (där bland annat deras VR-verksamhet ingår) lyckades uppnå en försäljningstillväxt om 30% vid jämförelse med motsvarande period föregående år. Dessutom visade den välkända investmentbanken Piper Sandlers - som regelbundet undersöker konsumentbeteenden hos tonåringar i USA - att allt fler tonåringar äger ett VR-headset och att användandet ökar på veckobasis.

Med sex spel under produktion (varav två som utgivningspartner) är nästintill alla befintliga resurser inom företaget fullt utnyttjande. Av dessa sex titlar arbetar företagets helägda studio Cortopia Studios på tre olika spel där ena titeln erhöll ytterligare projektfinansiering om 2,5 MUSD under kvartalet. Tack vare projektfinansieringen och företagets befintliga kassa är företagets samtliga spel nu fullt finansierade fram tills H1 2026. Företaget estimerar att minst fem av spelen kommer att vara lanserade före halvårsskiftet 2026. Efter kvartalets utgång lanserade företaget spelet Toy Monsters på Meta Quest Store. Spelet har sedan lanseringen fått ett mycket bra mottagande och Beyond Frames förväntar sig att spelet kommer att generera ett plusresultat på de investeringar som har gjorts på titeln.

Höjer prognosen och ser fortsatt hög uppsida

Första kvartalet av 2024 var klart bättre än våra förväntningar, både vad gäller omsättning och resultat. Mot bakgrund av detta väljer vi att justera upp prognosen för både innevarande och kommande år. För 2024 och 2025 prognostiserar vi nu en omsättning om 216 MSEK 2024, respektive 234 MSEK 2025. Detta är 30% respektive 9% högre jämfört med vår tidigare prognos. Den positiva resultatutvecklingen under perioden har ägt rum, trots att bruttomarginalen uppgick till 16%. Detta är betydligt lägre än vår helårsprognos om 21%. Den låga bruttomarginalen kan delvis förklaras av att Ghost of Tabor har en lägre bruttomarginal än egenproducerade titlar. Det ska också poängteras att företaget redovisar sina intäkter före plattformsavgifter samt intäktsdelning hos utgivningspartners.

För 2024 och 2025 väljer vi att justera ned bruttomarginalen till 19% respektive 21%. Detta mot bakgrund av att Ghosts of Tabor förväntas driva tillväxten samt att Beyond Frames “endast” är utgivningspartner för de två offentliggjorda titlar som förväntas lanseras under nästkommande år. Detta resulterar i en prognos om ett resultat före skatt om 4,3 MSEK för innevarande år samt 10,1 MSEK för 2025. Med hänsyn till att flertalet egenproducerade titlar estimeras lanseras under 2026 bedömer vi att det är då det verkliga vinstlyftet kommer. För 2026 estimerar vi en omsättning samt resultat före skatt om 270 MSEK, respektive 34,4 MSEK. Det kraftigt förbättrade resultatet kommer enligt prognosen från betydligt högre bruttomarginaler hos egenproducerade spel. Baserat på våra nya prognoser ger vår DCF- kalkyl ett börsvärde om 600 MSEK eller 35 SEK per aktie. Detta representerar en uppsida om 65% baserat på dagens aktiekurs.

Disclaimer

Denna publikation (nedan ”Publikationen”) har sammanställts av TradeVenue AB (nedan ”TV”) exklusivt för TV:s kunder. Innehållet har grundats på information från allmänt tillgängliga källor vilka bedömts som tillförlitliga. Sakinnehållets riktighet och fullständighet liksom lämnade prognoser kan således inte garanteras. TV kan låta medarbetare från annan avdelning eller analyserat bolag (nedan ”bolaget”) läsa fakta eller serier av fakta för att få dessa verifierade. TV lämnar inte i förväg ut slutsatser eller omdömen i Publikationen. Åsikter som lämnats i Publikationen är analytikerns åsikter vid tillfället för upprättandet av Publikationen och dessa kan ändras. Det lämnas ingen försäkran om att framtida händelser kommer att vara i enlighet med åsikter framförda i Publikationen.

Informationen i Publikationen ska inte uppfattas som en uppmaning eller råd att ingå transaktioner. Informationen tar inte sikte på enskilda mottagares kunskaper och erfarenheter av placeringar, ekonomiska situation eller investeringsmål. Informationen är därmed ingen personlig rekommendation eller ett investeringsråd.

TV frånsäger sig allt ansvar för direkt eller indirekt skada som kan grunda sig på denna Publikation. Placeringar i finansiella instrument är förenade med ekonomisk risk. Placeringen kan öka eller minska i värde eller bli helt värdelös. Att en placering historiskt haft en god värdeutveckling är ingen garanti för framtiden.

Publikationen får inte spridas till eller göras tillgänglig för någon fysisk eller juridisk person i USA (med undantag av vad som framgår av Rule 15a – 16, Securities Exchange Act of 1934), Kanada eller något annat land som i lag fastställt begränsningar för spridning och tillgänglighet av materialets innehåll.

Varken TV eller de personer som sammanställt denna publikation har innehav (varken långa eller korta) i analyserat bolags emitterade finansiella instrument.