Ytterligare ett starkt kvartal från SIBEK

Idag kom SIBEK med sin rapport för första kvartalet i deras brutna räkenskapsår. Och det var riktigt starka siffror.

Jag har följt bolaget för TradeVenues räkning sedan i vintras och tidigare inlägg hittar du här:

Jag tycker det är riktigt kul att få följa några bolag löpande på det här sättet och genomföra regelbundna intervjuer med ledningen. Som jag skrivit i tidigare inlägg valde jag att köpa lite aktier i SIBEK efter mitt första inlägg och dessa har jag kvar.

Dagens rapport togs emot bra från marknaden med en uppgång på ca 9% under rapportdagen vilket betyder att aktien är upp över 100% sedan årsskiftet (och sedan jag köpte i feb/mars).

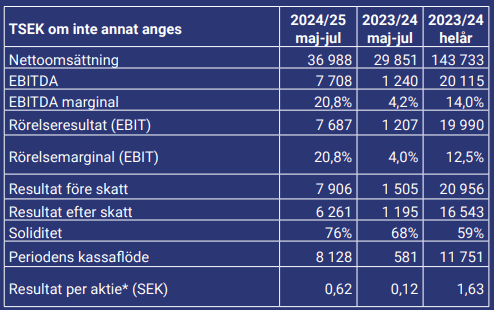

Här kommer siffrorna från dagens rapport (Q1 motsvarar alltså 1 maj-31 juli):

Detta kvartal som alltså omfattar semesterperioden brukar vara SIBEKs svagaste kvartal. Omsättningen ökade med 23,9% jämfört med samma kvartal förra året och rörelsemarginalen landade på hela 20,8%. Det ska jämföras med en marginal på 4,0% för sommarkvartalet förra året och 12,5% för förra helåret.

Som jag skrivit i tidigare inlägg gjorde jag ett antagande om 13% rörelsemarginal i snitt över tid och ett omsättningstillväxt på runt 15%. Det gjorde att jag tyckte värderingen var attraktiv och beslutade mig för att köpa aktier. Nu har aktien gått upp mycket sedan dess, men det verkar också som mina antaganden var för försiktiga.

Med förhoppning om att jag och ni läsare ska få lite kött på benen när vi ska försöka tolka nuläge och framtid så ställde jag lite frågor till SIBEKs VD David Berg. Här kommer dessa:

Hej David och grattis till en fin rapport! Jag hade fått för mig att det här kvartalet normalt sett skulle vara ert svagaste med sommarsemestrar. Jag antar att du är nöjd?

Det är riktigt att sommaren brukar vara svag med anledning av semestern. I år har vi däremot haft riktigt mycket att göra vilket har lett till ett väldigt fint resultat. Jag är absolut nöjd.

När jag köpte in mig i SIBEK räknade jag med att ni skulle ligga runt 13% rörelsemarginal och växa med 15% om året. Att ni nu växer omsättningen med nästan 24% är så klart imponerande. Men den verkligt stora grejen tycker jag är att ni nått en rörelsemarginal på 20,8%, vilket så klart får en enorm effekt på sista raden. Kan du hjälpa mig förstå denna höga marginal? Kan det förklaras av tjänsten driftsättning står för en väldigt hög andel av er verksamhet i kvartalet (alltså att det är högre lönsamhet i denna del av affären) eller är det snarast en effekt av allmänt hög aktivitet?

Som du är inne på har den höga marginalen fler än en förklaring. Till största del beror den på fler sålda timmar, utan att vi för den skull har ökat overhead-kostnaderna. Hög aktivitet i uppdragen utgör alltså största delen av förklaringen. Generellt är lönsamheten god inom tjänsten driftsättning och detta kvartal har vi fått omfördela personal från andra delar av verksamheten till vår driftsättningsorganisation. Vi har också en viss effekt av indexuppräkning av priser i befintliga kontrakt, som alltså sker med eftersläpning.

Jag ser att ni börjat räkna lite annorlunda med personalkostnader och semesterskuld vilket gör att personalkostnaden gått ner något jämfört med samma kvartal förra året, trots att ni växer så snabbt. Förstår jag det rätt om detta egentligen bara påverkar jämförelsen mellan samma kvartal förra året men inte är del i förklaringen till den höga rörelsemarginalen i år?

Ja det är en följd av att vi tidigare, innan vi var noterade, inte kvartalsrapporterade. Och du förstår rätt, det är jämförelsen mellan årets Q1 och förra årets Q1 som inte blir helt rättvis. Förra året sköts delar av personalkostnaderna från Q2 till Q1. När vi senare i år jämför halvår med halvår kommer effekten att ha jämnat ut sig, men jämförelser mot förra årets Q1 respektive Q2 kommer att vara lite skeva.

Den 3/9 ansvarade ni för driftsättning av det nya signalsystmet ERTMS på en del av Malmbanan. Tittar jag på kartan verkar det vara en sträcka på ett par mil och det här är något som på sikt ska införas på varenda meter tågräls vi har i landet. Vi har varit inne på det tidigare intervjuer, men kan du kort repetera omfattningen av denna uppgradering både i tid och pengar?

Det stämmer, det här var första skarpa driftsättningen av ERTMS utanför pilot- och testbanor. Trafikverkets långsiktiga mål är mycket riktigt att systemet ska bli standard över hela landet en dag. Med Trafikverkets nuvarande takt och beviljade medel beräknas införandet vara klar till mitten av 2070-talet. Däremot har de kommunicerat att deras önskan att gå i mål betydligt tidigare, till mitten av 2040-talet. Anledningen till det är att stora delar av Sveriges signalanläggning är föråldrad och behöver ersättas oavsett ERTMS eller inte.

För att nå detta mål (2040-talet) uppskattar Trafikverket att det skulle krävas en budget på 50-55 miljarder, plus utvecklingskostnader på runt 10 miljarder. Till syvende och sist är det våra politiker som styr över de ekonomiska medlen och därmed också i vilken takt signalsystemet kommer ersättas.

Att ni är konjunkturstabila med Trafikverket som största kund har varit känt sedan tidigare. Men att leverera detta resultat samtidigt som det råder allmän konjunkturoro får mig att fundera på om ni kanske till och med gynnas av lite sämre snurr på totala ekonomin. Jag tänker på tex minskad konkurrens om arbetskraften och att det i alla fall i teorin borde passa bra att göra större satsningar på infrastruktur i lite sämre tider. Är jag något "på spåret" där tycker du?

Det är tydligt att vi inte påverkas fullt ut av konjunkturoro. Däremot är det är väldigt svårt att sia om satsningar på infrastruktur då dessa beslutas politiskt. Överlag får väl sägas att satsningar på järnväg har haft politisk medvind i och med gröna omställningen och en del andra faktorer. Men om det kommer att öka till följd av rådande konjunktursoro vågar jag inte gissa.