Goodbye Kansas Group | VD-intervju med Stefan Danieli

Fjolåret har varit mycket omvälvande för många av börsens mindre bolag och i detta har Goodbye Kansas inte varit något undantag. En utmanande period har lett till en ansträngd likviditetssituation och som ett resultat av detta behöver bolaget ta in nytt kapital vilket annonseras tillsammans med en ny strategisk inriktning och relativt omfattande omstruktureringar, däribland planerade avyttringar, kostnadsbesparingsprogram och ny finansiell målsättning. Med aviserade krafttag framgår det dock tydligt att bolaget avser att bygga för framtiden. Förändringsarbetet genomsyrar hela organisationen och signeras dessutom av en nytillträdd VD, Stefan Danieli. Stefan började i bolaget som CFO mot slutet av sommaren 2022 men det dröjde inte länge innan han fick axla rollen som VD.

Intervju med Stefan Danieli

Tack så mycket Stefan för möjligheten att intervjua dig med anledning av pågående företrädesemission. Innan vi berör bolaget och dess framtidsutsikter skulle vi vilja höra lite mer om dig. Kan du berätta lite om din bakgrund samt varför du tog dig an detta uppdrag?

- Jag har en relativt lång erfarenhet från diverse finans-roller, många som CFO med stora inslag av operations. Jag har arbetat inom flera olika branscher, och i de flesta fall inom internationella koncerner – flest antal år har jag arbetat inom olika mediabolag, såväl film- och tv-produktionsbolag som leverantörsbolag till dessa. Jag har också varit i retail-världen inom finansiellt utsatta verksamheter (en bransch som för övrigt har en hel del likheter med media)

Vad är Goodbye Kansas Group för bolag och hur ser er affärsmodell ut?

- Vi är idag en koncern med tre affärsområden, det största (drygt 90% av omsättningen) är Visual Content & Brand, dessutom har vi Games & Apps samt IP & Products. I det förstnämnda har vi Goodbye Kansas Studios som producerar visuellt innehåll för film- och tv-industrin respektive spelindustrin med kunder globalt, framförallt i USA. Games & Apps innehåller ett par mindre bolag som utvecklar spel och appar, och i detta affärsområde återfinns också Virtual Brains, vårt dotterbolag som har en licens för ett mobilspel för Hello Kitty. IP & Products har ett bolag som äger och utvecklar rättigheter för film och tv samt ett par bolag inom VR och XR. Affärsmodellerna varierar mellan bolagen – för Studios handlar det om projektbaserade intäkter, inom Games & Apps handlar det om primärt om licens-/royalty-intäkter från konsumenter (där vi delar på dessa med licensägare eller motsvarande) medan det inom IP & Products finns såväl B2B-intäkter för tjänster och produkter, som rättighetsintäkter för film- och tv-projekt, kombinerat med producentintäkter.

Varför genomför ni pågående kapitalanskaffning och vad ska dessa medel användas till?

- Vi kom in i 2022 med en positiv resultatutveckling i såväl Q1 2021 som Q4 2022, men vi visste att vi skulle ha ett utmanande år framför oss likviditetsmässigt – och när vi sedan mötte svaga kvartal 2 och 3 för Studios (pga framflyttade projekt), samtidigt som pågående avyttringar inte kunde fullföljas, i kombination med ett sent besked om att Sanrio valt att skjuta fram lanseringen av Hello Kitty till Q3 2023 hamnade vi till slut i en situation där vi tvingades konstatera att vi inte hade annat val än att gå till marknaden för att hitta mer/nytt kapital, parallellt med att vi får igenom en konvertering av betydande skuldbelopp (drygt 50 mSEK). Det nya kapital vi tar in skall användas till en kombination av saker, dels som rörelsekapital för den växande studio-verksamheten, dels för att betala skulder (såväl långa som kortfristiga rörelseskulder).

Företrädesemissionen görs med hårda villkor för befintliga aktieägare. Därtill ska nämnas att bolaget rest kapital vid ett flertal tidigare tillfällen varav senast en riktad emission på ca 100 mSEK år 2021. Hur mycket kapital har bolaget tagit i sedan noteringen år 2018 och vad talar för att detta är sista gången?

- Jag tror att det är mest relevant att se på åren från 2020 om man skall beakta historiken – det var då koncernen i dess nuvarande form skapades genom sammanslagningen av Bublar Group och Goodbye Kansas. Under 2020–2021 tog vi in ca 150 mSEK brutto i nytt kapital, och nu alltså upp till 67 mSEK (vid full teckning, före kostnader). Jag har svårt att se att vi med trovärdighet kan komma tillbaka till marknaden och söka ytterligare kapital för en ”räddningsaktion” (men jag vill naturligtvis inte utesluta en emission i syfte att ta in kapital för framtida satsningar eller förvärv!) – i tillägg menar jag att vi nu lagt om vår strategi för att tydligt satsa på lönsam tillväxt genom att fokusera på studio-verksamheten, och inte fortsätta driva bolag eller verksamheter som har hög risk, förlorar pengar eller dränerar vårt kassaflöde. Vi arbetar fokuserat på att skapa lönsamhet i de verksamheter vi har kvar, och att avyttra (eller t o m lägga ned) olönsamma icke-kärnverksamheter. Om och när vi lyckas genomföra avyttringar ger det potentiellt också tillskott till vår likviditet genom köpeskillingar.

Goodbye Kansas är inte ensamma om att behöva ta in kapital under tuffa förutsättningar och höga avkastningskrav. Trots en låg riskaptit på kapitalmarknaden har bolagets lyckats säkerställa en substantiell andel av emissionen från garanti- och teckningsoptioner som uppgår till ca 80 procent av emissionsbeloppet, motsvarande 44,4 mSEK. Vad betyder detta stöd i rådande marknadsklimat?

- Även om villkoren för emissionen är väldigt tuffa måste det ses som betydande och som en framtidstro på bolaget och vår kärnverksamhet att vi i slutändan lyckas få ihop denna emission – vi gick till marknaden under en period i höstas som nog var tuffast möjliga, inte minst för ett bolag med våra förutsättningar. Jag vill tro att säkerställandet kan ses som att det finns en tro på att vi kan lyckas vända verksamheten, utifrån den position vi har som high-end leverantör till den globala nöjesindustrin, med stark tillväxt för efterfrågan på just de tjänster vi tillhandahåller.

Samtidigt med emissionen görs också en konvertering av skulder om drygt 50 mSEK, vad är syftet med denna konvertering, vad betyder den för bolaget?

- Syftet är dels att förbättra vår finansiella struktur i balansräkningen, dels att eliminera den betydande likviditetsbelastning som dessa skulder medfört genom amorteringar och räntebetalningar – i slutändan är detta en betydande åtgärd som kommer ha stor betydelse för oss de närmaste åren. Vi lyckades samtidigt faktiskt också omförhandla vissa andra rörelse-lån, för att ytterligare minska den omedelbara kassaflödesbelastningen i närtid.

Vad kan vi förväntas oss av det kostnadsbesparingspaket som ska lanseras samt vad blev utfallet av det kostnadsbesparingsprogram som sjösattes i samband med den riktade emissionen år 2021?

- För 2021 genomfördes ett besparingsprogram som kom att generera ca 28 mSEK i besparingar på helårsbasis – vi kan konstatera att detta inte var tillräckligt, av flera skäl, och arbetar just nu med ett nytt sparpaket, där målet är besparingar om mellan 15–20 mSEK på årsbasis, primärt i Stockholm. Ett stort antal åtgärder har redan genomförts, med gott resultat – det som är en lite större utmaning är att hantera vårt huvudkontor som har kommit att bli för stort för oss, och där vi arbetar med att försöka hitta andrahandshyresgäster, genom flera olika initiativ. I rådande marknadsläge, post-corona är det av uppenbara skäl inte det enklaste. Liksom det vi upplevde 2021 är det också i vissa avseenden komplicerat att bromsa och spara samtidigt som vi behöver gasa för att kunna växa, men vi försöker hitta rätt i balansgången.

Ni nämner ett flertal planerade avyttringar samt en renodling av bolagets kärnverksamhet i investeringsprospektet. Kärnverksamheten är identifierad till att handla om Goodbye Kansas Studios – kan du kort berätta om den, vilka kunder arbetar ni med, inom vilka segment verkar ni? Vad bygger GBK sin marknadsposition på, vilka styrkor vill du lyfta fram som speciellt viktiga?

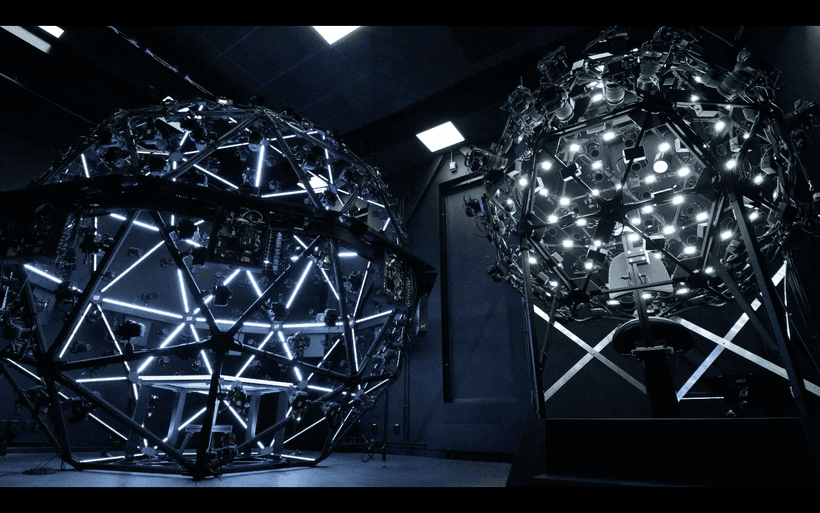

- På Studio-sidan arbetar vi med de allra största, globala kunderna inom spel- resp. film- och tv-industrin, samt streaming-kunder. Det handlar om bolag som Netflix, Amazon, Sony, Warner, Disney, Microsoft m fl m fl. Vi är idag, inom Studios, primärt inriktade på spel-trailers samt VFX, där vi har ett starkt varumärke och ett otroligt starkt namn som leverantör av hög-kvalitativa tjänster, både tekniskt, men också kreativt. Vi rör oss nu också mot att expandera verksamheten mot två segment till, sk in-game resp. animation – här kan vi använda våra befintliga processer, resurser och system och våra förmågor för att skapa innehåll till våra internationella kunder. Vi har en av världens bästa tekniska plattformar, vår Pipe, som är systemstödet där vi bygger ihop tredje parts system till en helhet. I tillägg har vi i Stockholm en av världens bästa motion capture facility, med rum för scanning av kroppar och ansikten, vilket ger oss möjligheter att skapa digital humans, en betydande fördel i vårt totala erbjudande.

Hur kommer bolaget att se ut om ett par år samt vad innebär de förväntade avyttringarna för storleken på föreliggande emissionslikvid?

- Vi har för vår egen finansiella planering inte räknat med ev intäkter från avyttringar, utan detta kommer komma som möjliga uppsidor likviditetsmässigt, i del kan man se det som ett till tecken på en mer konservativ syn på den finansiella planeringen. Några år framåt i tiden skall vi vara ett ännu större och starkare bolag inom VFX, spel och animation, utifrån Studio-verksamhetens tillväxtpotential – och vi skall vara lönsamma, med ett positivt kassaflöde! Jag är inte främmande för att vi också har kvar ett par av våra nuvarande verksamheter, utöver Studios – dessa också lönsamma. Och får man drömma fritt kanske vi har lyckats med en succéartad lansering av Hello Kitty-spelet, med stora intäkter och stark lönsamhet (men vi kommer inte bygga vår planering på detta…)

Ert dotterbolag Virtual Brains närmar sig lansering av spelet Hello Kitty, ett PokémonGo-liknande mobilspel inom simulation-området, med en planerad launch Q3-23. Varumärket Hello Kitty uppskattas vara världens näst största multimedia franchise efter Pokémon och med den stora framgång som Pokémon Go uppnått har förväntningarna länge varit höga på projektet. Hur ser framtiden ut för Virtual Brains och Hello Kitty, är detta ett bolag som ni avser att avyttra?

- Vi har inga konkreta sådana planer i nuläget, utan ser just nu på vilka alternativ vi har – vi behöver först och främst diskutera med licensägaren Sanrio om planeringen för lanseringen i år, och vad den kan förväntas innebära.

Vad vill bolaget signalera med de uppdaterade finansiella målen?

- Att vi ser en tydlig möjlighet till tillväxt inom Studioverksamheten primärt, med lönsamhet. Våra justerade mål handlar framförallt om att vi något justerat ned EBITDA-målen, i ljuset av att mer konservativt se på vår framtid, dvs vi tonar ned förväntningarna på Games & Apps, och förlitar oss inte på att lanseringarna blir succéartade – möjligheterna finns kvar, men vi kan inte anta någonting, det är för mycket som ligger helt utanför vår kontroll kopplat till G & A, medan vi är betydligt mer i förarsätet vad gäller Studioverksamheten.

Goodbye Kansas företrädesemission i sammandrag

- Villkor: För varje aktie i Goodbye Kansas som innehas på avstämningsdagen erhålls en (1) teckningsrätt. Tre (3) teckningsrätter berättigar till teckning av sjutton (17) nya aktier.

- Teckningsperiod: 11 - 25 januari 2023.

- Teckningskurs: 0,03 SEK per aktie.

- Emissionsbelopp: 66,5 mSEK.

- Emissionskostnader: 10,7 mSEK.

- Garanti- och teckningsåtaganden: 80 procent.

- Utspädningseffekt: 85 procent.