Senaste inläggen

Aktiebloggare på TradeVenue

Om TradeVenues bloggplattform

TradeVenues bloggplattform sammanför Sveriges bästa aktiebloggare och aktiebloggar med små och stora aktiesparare. Alla aktiebloggare på TradeVenue är interaktiva och som besökare av hemsidan är det därför möjligt att kommentera, ställa frågor samt diskutera det innehåll som berörs av våra aktiebloggare. Vårt team av aktiebloggare täcker ett brett spektrum av ämnen och behandlar allt från aktietips och de senaste marknadstrenderna till börspsykologi och investerarfilosofi. TradeVenues aktiebloggare är således en salig blandning av mer tekniskt orienterade analyser och mer övergripande utvärderingar.

På TradeVenue exponeras man mot flera aktiebloggare och detta gör det enkelt att följa de senaste trenderna på börsen samt hålla sig aktuell i frågor som rör kapitalmarknaden. Då blogginläggen kan variera i kvalité är det viktigt att vara källkritisk och medveten om att prognoser, saklighet och åsikter kan komma att ändras efter publicering av inlägg. Samlat finns det flera tusen användare på TradeVenue vilket bidrar till ett socialt och dynamiskt aktieforum med tankar och analyser på börsens alla aktier.

Bästa aktiebloggare 2025

Det är svårt att avgöra vilken som är den bästa aktiebloggen 2025, det får var och en avgöra själv. Vi på TradeVenue anser dock att vi besitter ett väldigt starkt team av aktiebloggare. Gemensamt för de bästa aktiebloggarna på TradeVenue är att de engagerar och berikar sina följare med kunskap. Hur man lyckas bäst med detta kan variera men vissa av framgångsfaktorer kan sorteras i relevans, nytänkande och originalitet.

Lista på bäst aktieblogg 2025

- Aktiepappa - En blogg med fokus på aktier och ekonomi.

- AktieEntreprenören - Techentreprenör med stort intresse inom aktier.

- Miljonär innan 30 - Följ hans resa med hur han blev miljonär innan 30 och pensionär innan 40.

- Sparaklokt - Oberoende privatsparare med målet att leva på passiva inkomster.

- Sofokles - Lärare, författare och livsnjutare. Känd för att ha skrivit flera böcker inom börspsykologi.

- Spartacus - Skriver om en varierad mix av bolag och branscher.

- Utdelningscontrollern - En blogg som fokuserar på utdelningsaktier.

Senaste blogginläggen på TradeVenue:

Om TradeVenues aktiebloggare

Alla aktiebloggare på TradeVenue är helt oberoende och bestämmer själv vad för innehåll som ska skapas på sin blogg. Vid vissa fall kan det dock förekomma betalda samarbeten med kunder till TradeVenue. Aktiebloggaren kan t.ex. skapa en snabbanalys av ett bolag, VD-intervju eller liknande. Ambitionen är alltid att skapa ett mervärde för besökaren, detta genom att fördjupa sig inom ett bolag.

I skrivande stund har TradeVenue fem stycken aktiebloggare. Vi håller dock dörren öppen för alla och vill du skapa en aktieblogg eller ekonomiblogg på TradeVenue är det fritt fram att kontakta oss.

Lär känna våra ekonomibloggare

Skapa en aktieblogg eller ekonomiblogg på TradeVenue

Som tidigare nämnt välkomnar vi in fler aktiebloggare, för att skapa sig en egen aktieblogg på TradeVenue behöver du kontakta oss. Det är helt gratis att bli medlem och det enda som krävs är att skicka ett mail till oss på TradeVenue med en motivering till varför du vill vara en aktiebloggare på TradeVenue. Vi ser där till att svara på ditt mail och hjälper dig att sätta upp en aktieblogg.

Som aktiebloggare på TradeVenue finns inga krav på vad för innehåll du ska skapa eller hur många inlägg du bör skriva. Vi rekommenderar däremot att uppdatera relativt ofta och att du håller dig inom ämnena aktier, sparande och finans.

Läs gratis aktiebloggar på TradeVenue

TradeVenue är en helt kostnadsfri tjänst för alla besökare och det innebär därför att det är gratis att läsa aktiebloggarnas inlägg. Vi har som avsikt att erbjuda er ett social aktieforum där besökaren har möjlighet att kommunicera med oss och våra aktiebloggare.

Ni kan antingen skriva en kommentar på ett specifikt inlägg till en aktiebloggare eller höra av oss till TradeVenue direkt. Vi finns dels på mail men även på Twitter.

Fördelar med att läsa aktie blogg

Fördelen med att läsa en aktieblogg är att man på ett snabbt, övergripligt och mer lätthanterligt sätt kan ta tempen på aktiemarknaden från de som brinner för ämnet. Bloggarna delar med sig av sina funderingar, tips och spaningar och har långsiktiga incitament att göra detta med goda intentioner till sin följarskara.

Vidare sitter aktiebloggare på olika expertisområden. Detta innebär att användare av ett aktieforum som TradeVenue bekantas med nya områden på en regelbunden basis. Samtidigt som läsare kan ta del av ny kunskap bevaras fortfarande närheten till kunskapens källa då aktiebloggarna är dynamiska genom kommentarsfunktionen.

Tre fördelar med att följa aktiebloggare på TradeVenue

- Ta del av aktietips, analyser och nyheter

- Interagera direkt med bloggaren på TradeVenue

- Upptäck nya bloggare på TradeVenue

Nackdelar med att läsa aktiebloggar

Nackdelen med att läsa aktiebloggar är att de krav som ställs på blogginläggens objektivitet och vetenskapliga grunder ofta håller en lägre nivå än det som skrivs av andra nyhetsförmedlare. Vidare kan det finns kortsiktiga incitament för aktiebloggare att haussa kurser. Det är därför viktigt att vara källkritisk och medveten huruvida aktiebloggare skriver anonymt samt vilka bakomliggande motiv som kan finnas.

Olika typer av ekonomi bloggare

Det finns alla möjliga typer av aktiebloggar och de skiljer sig åt över flera olika dimensioner. En populär grupp aktiebloggare hos TradeVenue är inspirerade av FIRE-rörelsen som bakomliggande drivkraft, i.e., Financial Independence Retire Early. Aktiebloggare som är inspirerade av FIRE utmärks för att ha en långsiktig investeringshorisont med målsättningen att i det långa loppet kunna leva helt på sin aktieportfölj. Dessa aktiebloggare kombinerar ofta aktieanalys med privatekonomi under det övergripande temat att inte bara öka aktievinsterna utan även minska sina utgifter.

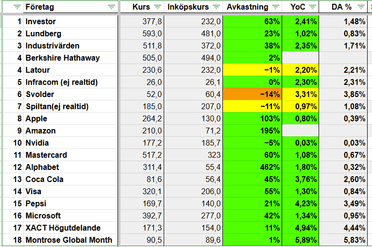

En grupp aktiebloggare vars aktieinnehav påminner om FIRE-rörelsen är de mer utdelningsorienterade aktiebloggarna. Dessa aktiebloggare fokuserar också på långsiktig stabilitet men tittar främst på nyckeltal relaterade till aktieutdelning såsom en hög direktavkastning.

Det finns en aktiebloggare för allt och det finns en aktiebloggare för alla

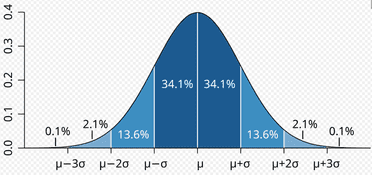

Andra aktiebloggare skriver inte bara om enskilda aktier utan investeringar och investerare i sin helhet. Det ger uttryck i fundamental beteendevetenskap, börspsykologi, samt mer filosofiska diskussioner. Denna typ av inriktning har bland annat inspirerat de aktiebloggare som använder sig av tekniska analyser för vägledning, där teknisk analys (TA) syftar på en mer grafisk analys av historisk kursdata för att identifierar trender och mönster. Med bakgrund mot bredden av aktiebloggare är det därför svårt att avgöra vilken som är den bästa aktiebloggen. Det finns en aktiebloggare för allt och det finns en aktiebloggare för alla.

Aktiebloggare 2024

Som alltid, är det viktigt att vara en varsam läsare och medveten om att många av aktiebloggarna skriver anonymt. Då pengar kan vara ett privat ämne brukar aktiebloggare välja att dölja antingen storleken på sin aktieportfölj eller sin identitet.

Aktiebloggare på Twitter

Samtliga av TradeVenues aktiebloggare är aktiva på sociala medier, i synnerhet på Twitter. Genom att följa våra aktiebloggare på t.ex. Twitter gör att ni kan dels skriva direkt till personerna bakom aktiebloggarna men framförallt att ni kan ta del av ytterligare tankar som våra aktiebloggare har. Vi rekommenderar starkt att följa våra aktiebloggare på Twitter, men även andra profiler som twittrar om aktier. Det finns nämligen ett stort urval av profiler på Twitter som är både kunniga och underhållande när det kommer till diskussioner kring aktier.

Följ TradeVenues aktiebloggar på Twitter:

Bäst aktiebloggen för dig!

Idag finns det en uppsjö av aktiebloggare på nätet och dessutom flertalet ambitiösa profiler på finanstwitter. Ni har med andra ord ett smörgåsbord av intressanta aktieprofiler att följa och få inspiration, tips eller kunskap av. Hur hittar du då bäst aktiebloggare för dig?

Vårt tips är att du börjar med att följa ett flertal aktiebloggare och att du därefter ger dessa profiler en chans att få ditt förtroende. Under denna tid ser du till att fundera vilka aktiebloggare som fångar ditt intresse och som delar information som du uppskattar. Kom dock ihåg att använda ditt kritiska öga när du läser inlägg från aktiebloggare, det finns många analyser att dra i finansvärlden men alla behöver inte vara rätt.

När du börjat få en förståelse för vilka typer av aktiebloggar du prioriterar kommer du säkerligen även att inse vilket område du uppskattar. Det kan t.ex. vara en blogg om utdelningsaktier eller om börspsykologi. Se då till att återigen navigera runt på sociala kanaler eller hemsidor för att ta del av fler duktiga aktiebloggare.

Majoriteten av aktiebloggare skriver idag under pseudonymer, det behöver dock inte vara en nackdel. Många aktiebloggare är benägna om att motivera sina texter och ni kan i många fall skriva ett meddelande eller kommentar till aktiebloggarna. Att kommunicera med aktiebloggare är ett ypperligt tillfälle att utveckla sina kunskaper inom ett visst område då aktiebloggaren säkerligen kan bidra med att förklara sitt resonemang ytterligare.

På TradeVenue erbjuder vi kommentarsfält på våra aktiebloggares inlägg, tveka inte på att skriv en kommentar för att få svar på din fråga.